El OMIE tocando récord históricos.

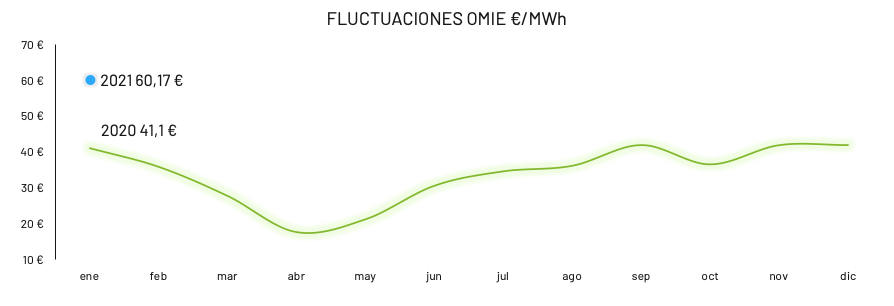

Tras cerrar el 2020 con el OMIE más barato de la historía, en enero el pool se sitúa en las nubes. El precio de mercado hace registrar una media de 60,17 €/MWh. Dicho valor supone un incremento de más de 18 €/MWh frente al mes pasado y un encarecimiento del 46,4% con respecto a enero 2020.

Esto se debe al incremento sostenido de la demanda, consecuencia de las excepcionales condiciones climáticas, y a la estrategia de operaciones implementada por las hidráulicas programables.

Filomena empuja la demanda eléctrica.

La demanda nacional alcanza los 24.046 GWh. Es el primer mes, desde el principio de la crisis sanitaria, en el que el consumo ha registrado un incremento del 1% con respecto al mismo mes pre-COVID. Esto se debe a dos semanas de temperaturas muy por debajo de la media.

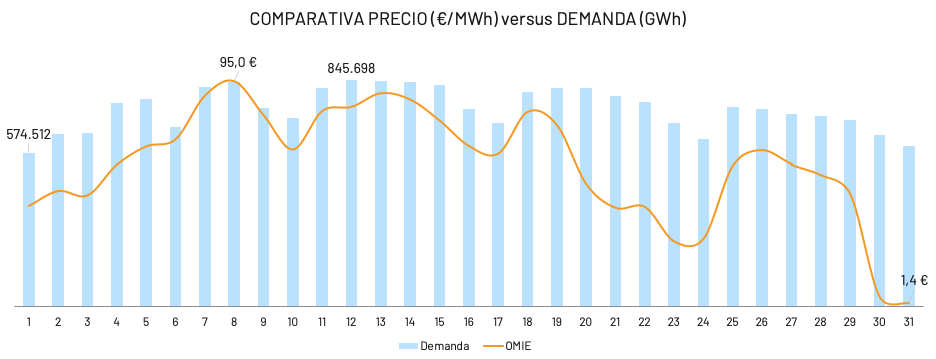

La gráfica muestra los repuntes de demanda y precio que se han producido durante el pase de Filomena. A pesar de haber tocado la demanda máxima el día 12 de enero, el máximo OMIE se produjo el día 8. Ese día, el pool alcanzó por primera vez un máximo diario de 95 €/MWh.

Sin embargo, el día 31 de enero se marcó otro récord al tocarse el mínimo de 1,4 €/MWh. Esto volvió a situar la media del pool en valores más moderados, parecidos con enero 2019.

La extrema volatilidad del mercado se ha traducido en el mayor spread de la historia: casi 94 €/MWh. Mismo así, cabe destacar que el pool se mantuvo por encima de los 60 €/MWh durante 16 días, 11 de los cuales superó los 70 €/MWh.

Liderazgo eólico en el mix.

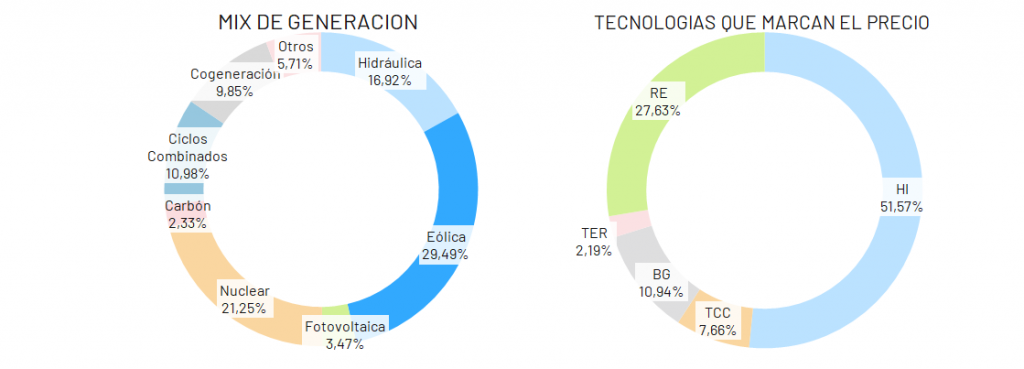

Contrariamente a lo esperado, la eólica volvió a situarse como primera tecnología del sistema con un 29,5% de generación, 9 puntos porcentuales por encima de la media de los últimos 3 años (20,2%). Este aumento supone un descenso en el peso relativo de los ciclos combinados. Esta tecnología ha empezado enero aportando al mix únicamente un 11% del total de la energía, frente una media de 2020 del 17,5%,

Destacamos también la elevada contribución de la hidráulica con un 16,9%. Esto supone un incremento de 4 puntos porcentuales con respecto a la media de 2020.

Las condiciones climáticas adversas han supuesto una reducción de la aportación fotovoltaica (3,47%). La media 2020 se ha situado casi en el doble (6.15%.)

El conjunto de renovables ha supuesto el 50,2% del total generado.

Pese a una mayor aportación renovable, el nivel de demanda no ha permitido que aumentara el porcentaje de horas en las que el régimen especial ha marcado el precio (27,6%). Por tanto, la hidráulica ha reafirmado su liderazgo, marcando el precio el 51,6% de las veces.

El precio lo marca la hidráulica.

La hidráulica en sus dos vertientes, generación y bombeo, ha marcado el precio durante más del 60% de las horas. Esto supone una ventaja competitiva importante frente otras tecnologías.

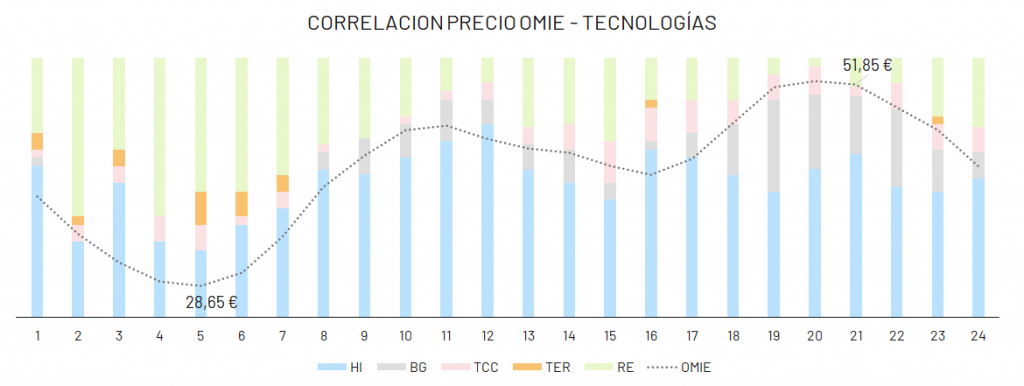

En general, a una mayor penetración renovable le corresponden menores precios de mercado. En cambio, bajo coyunturas excepcionales de demanda, la incapacidad de la renovable de cubrir un porcentaje elevado de la misma, deja espacio a estrategias de operaciones agresivas por parte de otras tecnologías.

La gráfica muestra el peso de las diferentes tecnologías a la hora de mercar precio en enero. Observamos como los precios son inversamente proporcionales al número de horas en las que el régimen especial marca precio. Además, a partir de las 8, destaca la la correlación perfecta entre precio de mercado y la suma de las horas en las que marcaron precio hidráulica y bombeo.

Una vez más remarcamos que la hidráulica juega un papel fundamental en la definición del precio de mercado.

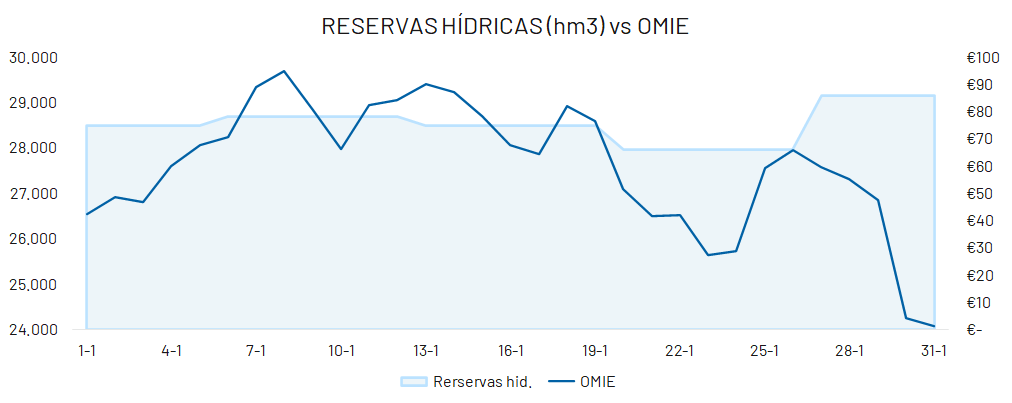

La siguiente gráfica muestra la correlación entre reservas hídricas y precio de mercado.

Es interesante observar cómo las reservas hídricas se mantuvieron estables a lo largo de las primera semana: es decir, se utilizaban a la par generación y bombeo para aprovechar al máximo los precios altos. En cambio, las reservas vuelven a incrementarse durante la última semana al bajar el precio de mercado.

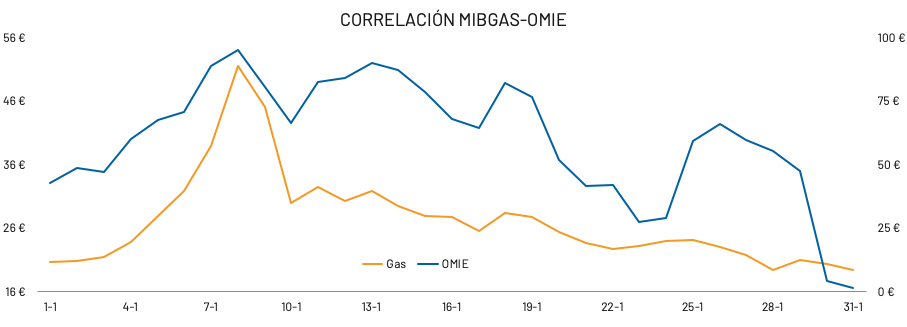

En las noticias, se ha hablado mucho del papel del gas en la subida de precio. Ya hemos observado cómo los ciclos combinados no tuvieron un peso importante en el mix. Igualmente, observamos la correlación entre el precio del gas (MIBGAS) y el precio de la energía.

Ambos productos registran su máximo en el día 8, continuando lo que resta de mes con un clara una tendencia bajista y alcanzando ambos sendos mínimos a finales de enero. Destacamos la subida parabólica que sufrieron los precios en MIBGAS, rara vez observada en este producto. En pocos días, el precio se incrementó de 20,6 €/MWh hasta 51,6 €/MWh, para finalizar el mes en 19 €/MWh.

Estabilidad en los futuros.

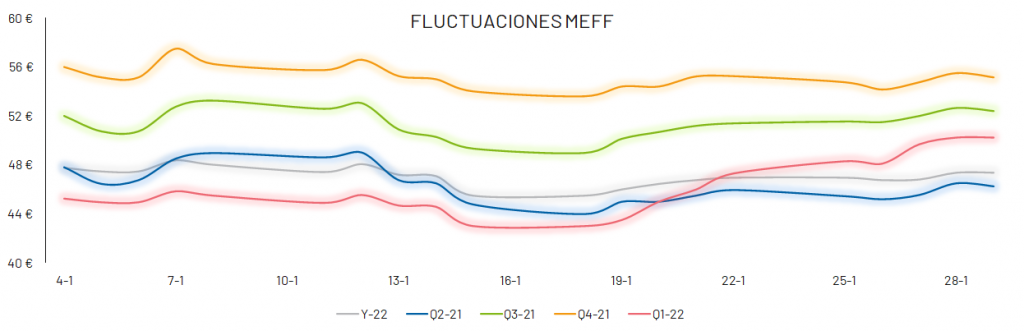

Las vertiginosas fluctuaciones en el pool y en el mercado gasista, no se han visto reflejadas en el mercado de futuros.

De hecho todos los productos de medio plazo han registrado un spread mensual entre 3 y 4 €. Sin embargo, productos de corto, como el Q2-21, y de largo, como el Q1-22 han registrado mayor volatilidad.

Profundizando en el comportamiento de Q1-22, podemos ver cómo a partir de la segunda mitad de mes, pasa de los 43 €/MWh a los 50,25 €/MWh, lo que supone una subida del 17% en apenas dos semanas.

El resto de productos ha terminado enero en los mismos valores de inicio mes: pese al repunte que se produjo en los días 7-8, rápidamente se corrigieron para volver a sus valores medios.

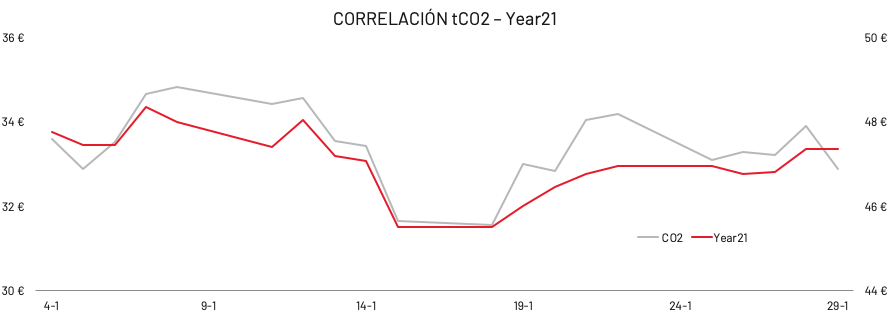

Analizando la correlación entre el YEAR-22 y el precio de la tonelada de CO2, observamos como las dos series siguen la misma tendencia en este inicio de año.

Observamos como ambos productos se retroalimentan en todas sus fases a lo largo del mes: pequeño repunte alcista a principios de mes, rápida regresión a la media seguida por un par de días de estabilidad y nuevo repunte, esta vez mas continuado en el tiempo y no llegando a alcanzar los máximos de inicio de mes.

El peso de la tonelada de CO2 en las expectativas de mercado es significativo: hemos visto como sus cotizaciones han producido repuntes en los futuros de hasta un 28%. Es importante tener en cuenta los factores que influyen en esta variable para anticipar posibles variaciones en los mercados a plazo y no perder oportunidades de cierre.

Enero 2021 nos recuerda que las reglas del mercado eléctrico español pueden suponer precios excepcionalmente altos (y bajos) dependiendo de las coyunturas económicas y climatológicas. Por ello, es importante definir una estrategia de operaciones robusta que cubra estas fluctuaciones y la consecuente inestabilidad en las cuentas de resultados de las empresas.