Rusia es el primer suministrador de gas a Europa y el gas es la principal tecnología de respaldo de los sistemas eléctricos europeos. En reiteradas ocasiones hemos hablado de la elevada dependencia de la UE del gas, fuente no autóctona y cuyas importaciones se ven fuertemente condicionadas por acuerdos políticos-económicos con proveedores no europeos.

Una parte del gas que Rusia suministra a Europa pasa por Ucrania pero, a pesar de la guerra, los flujos hacía Europa se han mantenido estables.

¿A qué se debe entonces el histerismo en los mercados energéticos?

Al miedo que en algún momento Putin «corte el grifo» y utilice el gas en su ofensiva contra Ucrania (y Europa).

En este contexto, la falta de un plan común de actuación, se ha traducido en un nuevo rally alcista en los precios de las commodities.

Nuevo récord histórico del pool

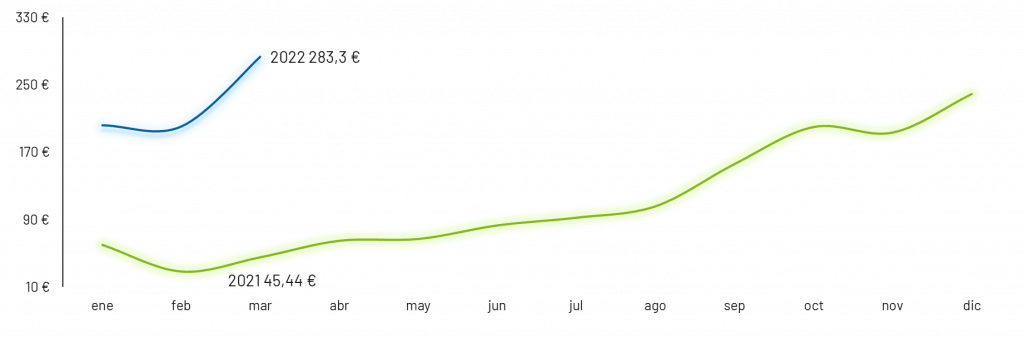

El pool marca un nuevo récord mensual en 283,3 €/MWh, superando de 44,1 € el máximo registrado en diciembre 2021 (239,2 €).

Tras dos meses de calma aparente para las comercializadoras, con el OMIE rondando los 200 €/MWh, el nuevo sobresalto ha supuesto un encarecimiento frente a febrero de 83,1 €. Quedan muy lejos los 45,4 €/MWh de marzo 2021, al registrarse un incremento de triple dígito (523,4%).

El resultado podría haber sido peor si, tras dispararse los precios a principios de mes, la UE no hubiese empezado a estudiar una batería de medidas para reducir su dependencia del gas ruso.

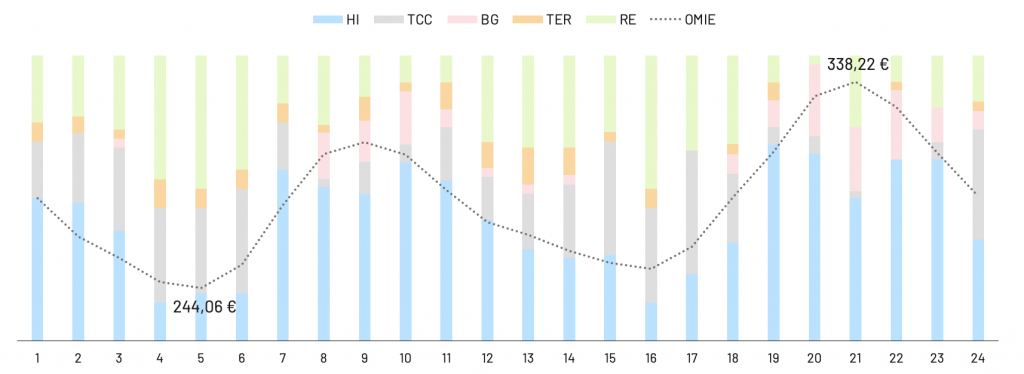

Gráfico 1: Precio del mercado diario €/MWh.

La media OMIE del primer trimestre se sitúa en 229,4 €, suponiendo un encarecimiento del 411 % frente al periodo equivalente en 2021 y del 105% frente a la media global del año pasado.

Llega tarde el paquete de medidas aprobado por el gobierno el 29 de marzo con el RDL 6/2022: los recortes en los cargos podrían haberse aprobado con anterioridad o de forma retroactiva para que la subida del pool no gravara en los bolsillos de los consumidores españoles.

Además, ninguna de las medidas para el sector energético abarca de forma directa la contención del precio del mercado mayorista a corto plazo, lo que más necesita, y de forma urgente, la sociedad.

Para un análisis del RDL 6/2022 te recomendamos leer este artículo.

La demanda a la baja

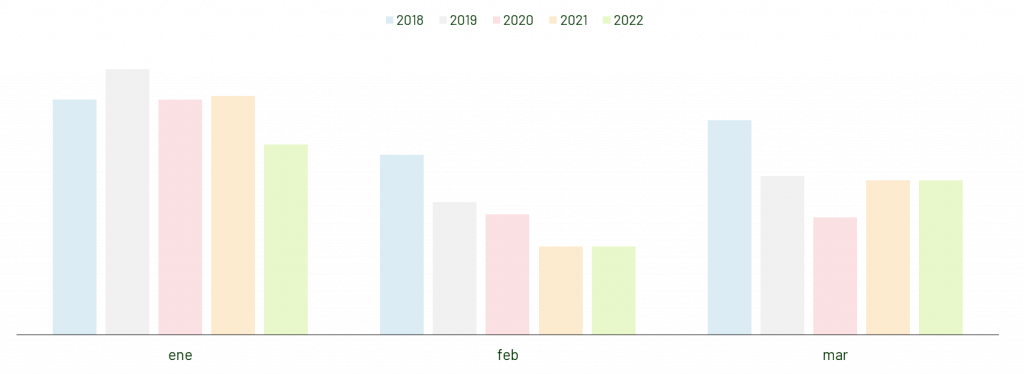

En marzo, el consumo nacional se estima en 21.487 GWh. La disminución frente al periodo equivalente en 2021 es del 1,5%, a pesar de las temperaturas más rígidas. No sorprende, por tanto, que el descenso en la demanda se deba a una ralentización de la actividad económica como consecuencia del rally alcista de las principales commodities.

El impacto de la contracción de la economía en la demanda destaca aún mas a nivel interanual: el diferencial con la media de los últimos cuatro años alcanza el -5,5%. Si comparamos los datos de marzo 2022 con los de 2018, el descenso supera el 6,4%.

Gráfico 2: Evolución demanda años 2018-2022

La misma tendencia se ve confirmada a nivel trimestral. La demanda acumulada para el año en curso se estima en 64.339 GWh, siendo un 2,4% inferior al Q1-2021. El decremento frente a los cuatro años previo es del 4,3%, registrándose el diferencial máximo con 2018 (-7,5%).

El pool en las nubes

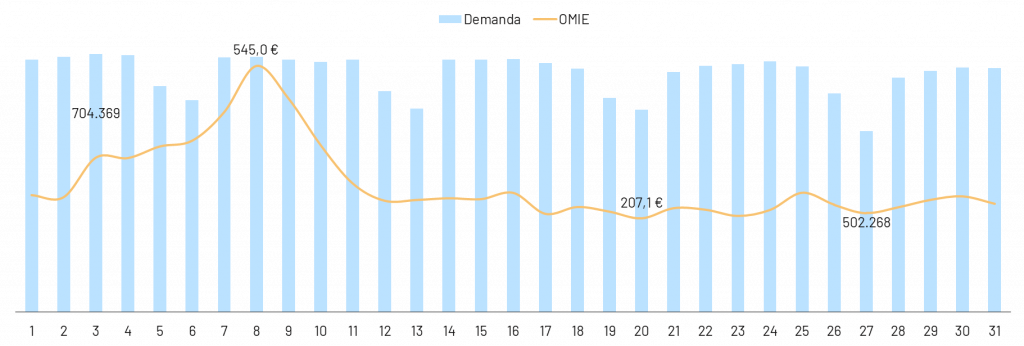

Desde el inicio del conflicto Rusia-Ucrania el pool se ha mantenido por encima de los 240 €, incrementándose exponencialmente de día en día. El primer salto vertiginoso se ha registrado el 3 de marzo (+87,5 €) cuando el OMIE alcanzó los 341,5 €. El segundo el 7, cuando superó los 442,5 €. Pero nadie podría imaginar que al día siguiente el pool pulverizaría cualquier récord diario previo tocando los 545 €/MWh.

A partir de entonces, las noticias de unas posibles intervenciones de los Estados Miembros para frenar la escalada del precio del gas, han calmado el alarmismo (injustificado) en los mercados energéticos y los precios han vuelto en tres días a acercarse a los 240 €.

Si bien es cierto que las intenciones intervencionistas no se han concretado en ningún momento en medidas concretas, a partir del día 12 el pool ha cerrado entre los 207,1 € y los 263,19 €.

De hecho, si comparamos la media OMIE de los primeros once días del mes (368,7 €) con la de los siguientes vente (236,4 €), el diferencial es de 132,3 €.

Por tanto, no sorprende que el spread de mercado se haya disparado hasta los 338 €, frente a los 140 € del mes previo.

Gráfico 3: Comparativa precio OMIE (€/MWh) versus demanda (MWh)

La gráfica de la comparativa precio-demanda muestra cómo las fluctuaciones en el pool no se han visto en ningún momento condicionadas por el nivel de demanda.

El consumo se ha mantenido estable a lo largo del mes. El mínimo (502 GWh) se ha registrado el domingo 27 como consecuencia del cambio horario. El máximo (704 GWh) se ha alcanzado el día 3, sin coincidir con el récord de mercado.

Liderazgo eólico en el mix

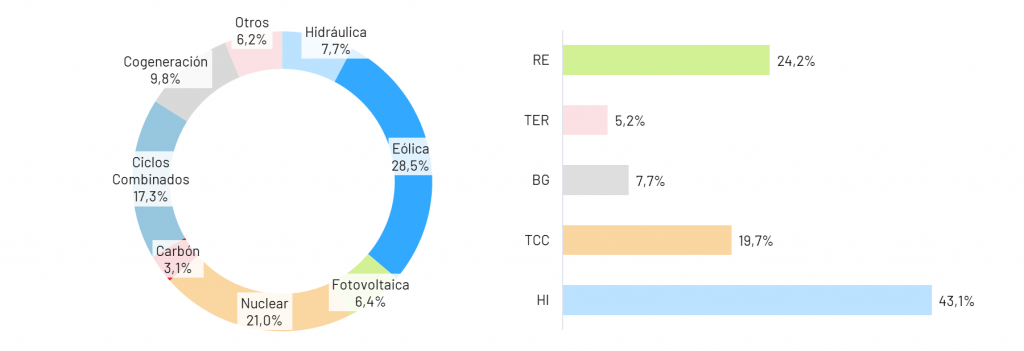

La eólica retoma el liderazgo del mix energético, suponiendo el 28,5% del total generado. La nuclear queda relegada en segunda posición (21,0%) y los cliclos combinados en tercera, al disminuir su contribución hasta el 17,3 %.

Esta cifra es la mas baja registrada durante el primer trimestre y supone una reducción de más del 5% frente a la aportación media de enero y febrero.

Destaca también la recuperación de la hidráulica, que incrementa su porcentaje de generación hasta el 7,7% (+2,2% frente a febrero). En cambio, la fotovoltaica disminuye su contribución hasta el 6,4% (-1,4%). La cogeneración se mantiene estable en un 9,8%.

El ratio de coberturas de las renovables alcanza su máximo en lo que llevamos de año (45,4%), superando de 6,4 puntos porcentuales el valor del mes previo. El primer trimestre termina con la eólica liderando el mix, seguida por la nuclear y los ciclos combinados.

Gráfico 4: Mix de generación y tecnologías que marcan el precio

Al incrementar su aportación al mix, la hidráulica vuelve a afirmarse cómo tecnología líder en marcar el precio.

De hecho, este mes el porcentaje de horas «a precio de hidráulica» en sus dos vertientes, generación y bombeo, ha aumentado hasta el 50,8%.

En segunda posición encontramos el régimen especial con el 24,2% de las horas que supera una vez más a los ciclos combinados con el 19,7%.

Agua a precio de champagne

¿Cuántas veces hemos escuchado hablar de «beneficios caídos del cielo» desde julio 2021?

En septiembre del año pasado el gobierno aprobó un recorte a los ingresos adicionales de las tecnologías inframarginales, que venían beneficiándose del incremento del precio del gas y aprovechando su coste oportunidad. Pero con la aprobación del RDL 23/2021, al excluirse cualquier PPA de duración superior al año del recorte, la medida quedó sin efectos.

Por lo tanto, la hidráulica, y el resto de plantas renovables con un peso relevante en la curva de oferta, han seguido reflejando las fluctuaciones gasistas en su estrategia de venta.

Nunca como en marzo la expresión «agua a precio de champagne» cobra sentido, al haberse registrado mas de cien horas de precios superiores a los 400 € y al alcanzarse un nuevo máximo horario en 700 €/MWh.

Gráfica 5: Correlación Precio Omie – Porcentaje de horas en las que cada tecnología marca precio

La gráfica de la correlación horaria entre el precio OMIE y el impacto de cada tecnología en la formación del precio, muestra una vez más la correlación perfecta entre nivel de precios y horas a precio de agua en sus dos vertientes.

Sin embargo el precio medio horario más caro (338,22 €/MWh) se registra en la hora 21, que no coincide con la hora de menor impacto del régimen especial. En cambio, el mínimo (244,1 €/MWh) se ha alcanzado en la hora 5, coincidiendo con más horas a precio de renovables.

Recuperación de las reservas hídricas

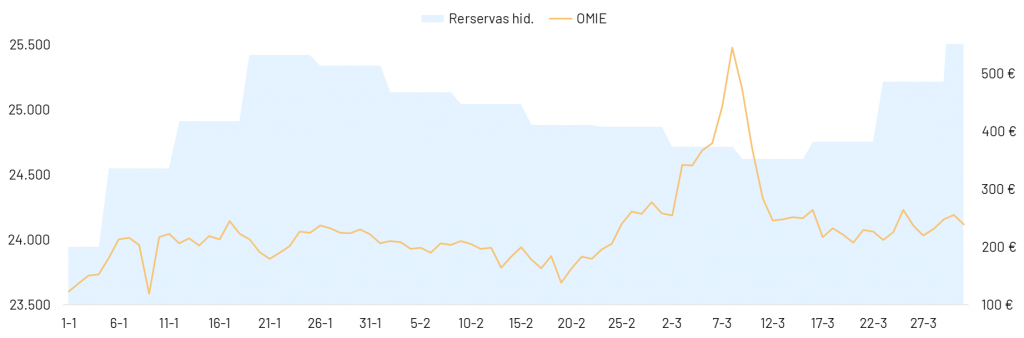

Las intensas lluvias de las últimas semanas han permitido finalizar el mes con los embalses en 26.280 hm3, es decir un 5,7% por encima de finales de febrero. Sin embargo, su nivel continúa muy lejos tanto de los valores de hace un año (35.250 hm3) como de la media de los últimos diez años (37.935 hm3).

La gráfica de la correlación entre reservas hídricas y precio de mercado muestra como el precio pico ha coincidido con el nivel mínimo de agua embalsada en el mes.

Gráfico 6: Reservas hídricas (hm3) versus precios OMIE (€/MWh)

La sequía podría contener la capacidad especulativa de la hidráulica, aunque no cabe duda que las plantas gestionables explotarán al máximo las coyunturas de mercado a pesar del escaso recurso hídrico.

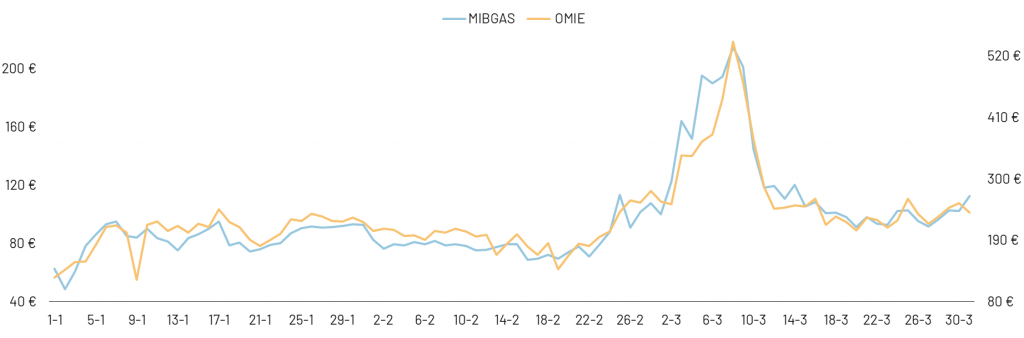

El precio del gas en máximos

La media MIBGAS se ha situado en 124,4 €/MWh, siendo un 613 % más cara que hace un año y un 52,9% superior al mes previo.

La dependencia de Europa del gas ruso se ha convertido en una arma más en las manos de Putin. El Kremlin amenazó con interrumpir las relaciones comerciales con los países occidentales que apoyan Ucrania y, como si no fuera suficiente, finalizó el mes firmando un decreto para el pago del gas en rublos a partir del 1 de abril.

No extraña que frente a tanta incertidumbre se haya producido un rally alcista sin antecedentes en pocos días. MIBGAS pasó de cotizar a 99,7 €/MWh el día 1 a superar los 214,4 €/MWh el 8.

Una vez más, las promesas europeas de encontrar una solución conjunta a la dependencia del gas han vuelto a empujar los precios hacía valores más moderados. De echo, el día 23 MIBGAS registró su mínimo mensual en 92,4 €/MWh.

Gráfico 7: Correlación MIBGAS-OMIE

La gráfica de la correlación MIBGAS-OMIE muestra como las fluctuaciones de las dos commodities han sido prácticamente idénticas a lo largo del primer trimestre. Es más, la correlación se incrementa durante el último mes a pesar de una menor participación de los ciclos combinados en el mix.

Al parecer, la clave para rebajar el precio de la electricidad pasa por poner un tope al precio del gas. Pero ¿es eficiente la propuesta presentada por el gobierno español? ¿Cuál sería un límite razonable y qué costes implicaría en el balance del mercado eléctrico?

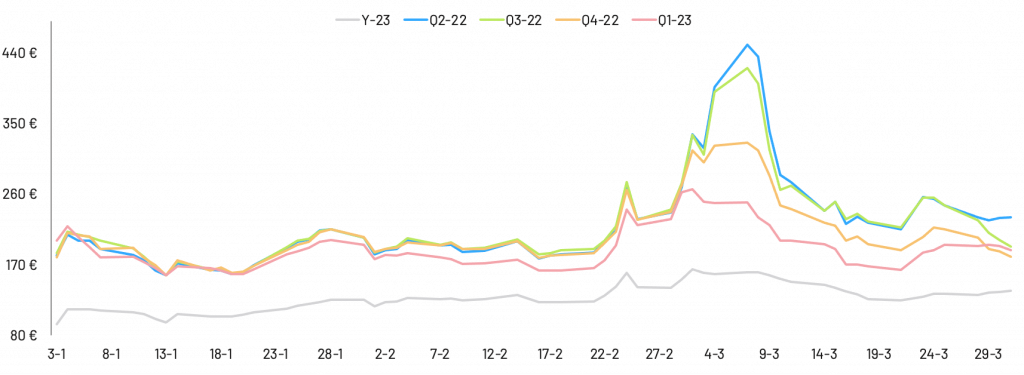

Incertidumbre, miedo y volatilidad

La inestabilidad en los mercados spot se ha traducido en nuevas montañas rusas en los productos financieros, sobre todo los de corto.

Las cotizaciones de los productos Q2 y Q3 han seguido una tendencia muy similar, situándose de media a 279,6 €/MWh y 270,7 €/MWh respectivamente. Sufren un incremento del 40% y del 33,4% frente al mes previo. Si bien ambos, han alcanzado nuevos récords el día 7 en concomitancia de la casación OMIE del día 8, la entrega muy cercana del Q2 ha hecho que alcanzara los 449,8 €, siendo 29,8 € mas caro que el Q3.

Gráfico 8: Fluctuaciones mercado de futuros (MEFF)

En cambio, el Q4 presenta valores más moderados a lo largo de todo el mes. Su media asciende a 238,4 €/MWh, registrando un aumento de tan solo el 19,2 % frente a febrero.

Los cambios de tendencia y la volatilidad son más reducidos para los productos de largo plazo como el Q1 y el YEAR 2023. La media de este último es de 142,8 €, un 10,6% superior al mes previo.

Las fluctuaciones en los futuros y su incapacidad de proporcionar señales de precios a los operadores, reflejan la incertidumbre y el miedo sobre el futuro del mercado eléctrico, no solo a nivel español si no también a nivel europeo.

¿En cuánto tiempo conseguiremos asegurar el suministro de gas? ¿Seremos capaces de prescindir del gas ruso? ¿Es posible un mix de generación 100% renovable?

Es muy difícil encontrar una respuesta clara y unívoca a estas preguntas.

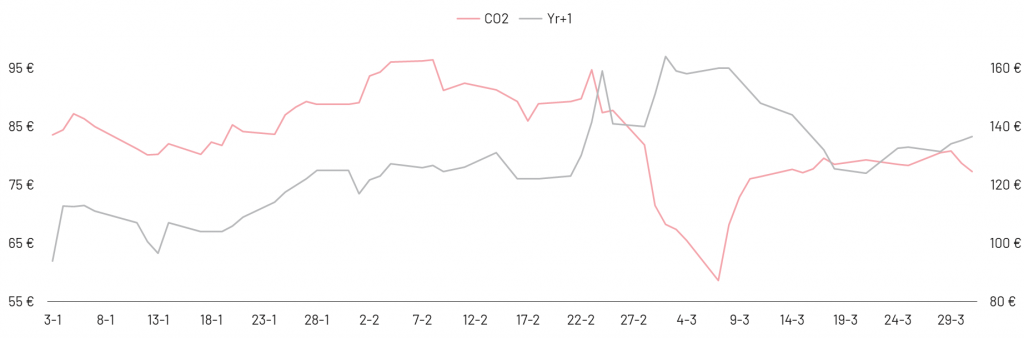

Devaluación de los derechos de emisiones

Por primera vez en meses, se registra un descenso de los precios de las emisiones, siendo la cotización media de la tonelada de CO2 en marzo de 74,7 €/ton. La caída frente al mes previo es del 17,7 %.

A pesar de la escalada del precio de los combustibles, el día 7 el precio cayó hasta los 58,7 €. No se registraban valores similares desde noviembre 2021. También el máximo, alcanzado el día 29, no supera los 80,8 €/ton. Es decir, es 15,6 € inferior al récord anual del 8 de febrero (96,4 €)

La gráfica 9 muestra la separación neta de las curvas de futuros (YEAR 2023) con respecto a los derechos de emisiones.

Gráfico 9: Correlación tonelada de CO2- Year-23

¿A qué se deber el desprendimiento de la cotización del CO2 del precio de los combustibles? El siguiente artículo puede resultar interesante para entender todas las variables que intervienen en la definición del precio.

Hacia la soñada independencia del gas ruso

La guerra Rusia-Ucrania ha puesto de manifiesto, una vez más, la debilidad energética de Europa.

Tras alcanzarse nuevos precios récords en los mercados energéticos, la UE se ha visto obligada a elaborar un plan pare reducir la dependencia del gas ruso. Entre las medidas a adoptar destacan la compra conjunta del gas, el aumento de las reservas de cara al próximo invierno, la aceleración de la transición energética mediante el incremento de instalaciones renovables.

¿Pero cómo contrarrestar la escalada del precio de la electricidad a corto plazo?

Bruselas sugiere que los Estados Miembros utilicen los ingresos adicionales procedentes de los elevados beneficios del sector energético y del comercio de derechos de emisiones para acotar el impacto en el mercado minorista. Por otro lado, se ventila la posibilidad de intervenir el mercado mayorista para limitar la repercusión directa del encarecimiento del gas en el precio del pool.

A estas alturas, queda claro que las tecnologías inframarginales se están beneficiando de las coyunturas de mercado e incorporando el «efecto gas» a su estrategia. No sorprende por tanto que, a pesar del récord de producción eólica y aportación renovable al mix español, los precios se hayan disparado y que lo hayan hecho hasta cuando la tecnología marginal difería de los ciclos combinados.

La UE dejó claro en más de una ocasión desde el inicio de la crisis energética que en ningún momento la solución pasaría por reformar el sistema marginalista, imprescindible para crear señales de precio para los inversores renovables.

¿Cómo es compatible esta decisión con la limitación del precio del gas y el recorte a los windfall profits?

A la espera de la soñada independencia del gas ruso, no nos queda otra que conformarnos con una las rebajas fiscales y la reducción de los cargos.