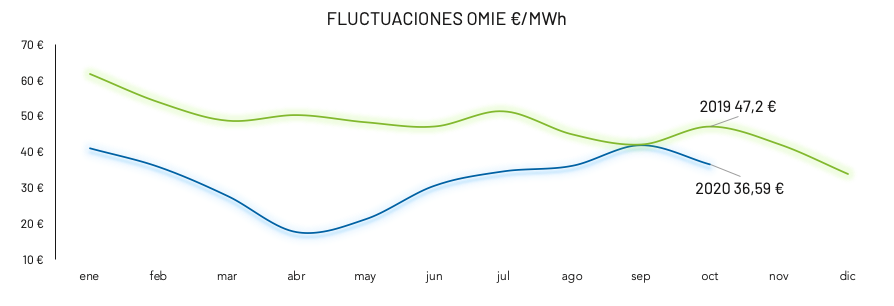

Inversión de tendencia en OMIE.

En octubre se rompe la tendencia alcista del pool que sufríamos desde el abril.

El precio de mercado hace registrar una media de 36,59 €/MWh. Dicho valor supone un descenso de 5,4 €/MWh frente a septiembre y de 10,6 €/MWh con respecto a octubre 2019 (-22,4%).

Esto se debe, entre otros factores, a las nuevas medidas de confinamiento y cese de actividades no esenciales.

El diferencial interanual entre 2020 y 2019 se mantiene elevado, registrándose una reducción en el precio medio de 18,5 €/MWh.

Con la media 2020 en 32,36 €/MWh y las coyunturas económicas inestables que se prospectan en el mercado para los próximos meses, esperamos que el diferencial entre años se mantenga al alrededor de los 20€/MWh.

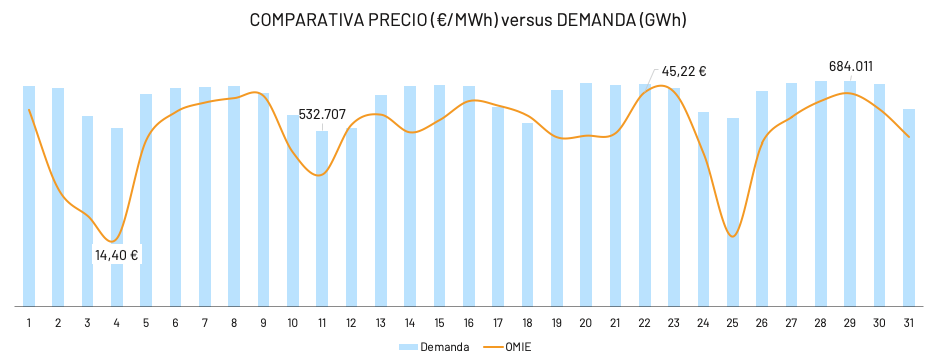

Aguanta la demanda a pesar de las nuevas medidas COVID.

La demanda nacional alcanza los 20.697 GWh, situándose levemente por encima del mes de septiembre (+0,6%) y suponiendo una disminución del 3,5% frente a octubre 2019.

El diferencial con el año pasado se mantiene al alrededor del 6%, tras los duros meses de confinamiento (abril, mayo y junio). La demanda acumulada es de 206.589 GWh.

La gráfica muestra cómo la demanda peninsular se ha mantenido constante a lo largo del mes. Es interesante destacar el impacto de los festivos en el nivel de demanda: el lunes 12, día del Pilar, ha supuesto un decremento del 13,2% en el consumo medio de los lunes.

La curva OMIE muestra volatilidad elevada, siendo el spread de mercado superior a los 30 €. El mínimo de 14,4 €/MWh se ha registrado el día 4 mientras el máximo de 45,22 €/MWh el día 22. El pool ha superado los 45 €/MWh tan solo durante dos días.

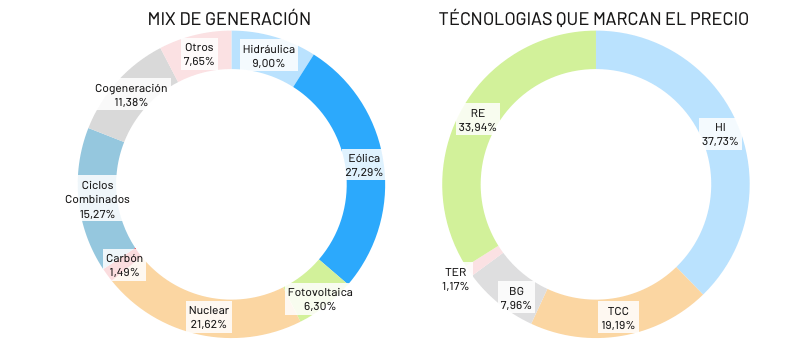

Record de generación eólica.

Recordaremos el mes de octubre como el mes record para la generación eólica, que asume el liderazgo del mix con un 27,3% de cobertura de la demanda. Esto supone un incremento de casi un 7% con respecto a su contribución media anual.

Sin duda, la eólica ha tenido un papel importante en la bajada de los precios de mercado.

Su mayor aportación viene en detrimento de los ciclos combinados que han reducido su aportación un 8%, con respecto al mes pasado (15,3% versus 23,5%).

En cambio, la producción nuclear se mantiene constante en su participación al mix, suponiendo al alrededor del 22% del total.

El conjunto de renovables ha supuesto el 46,7% del total generado, un 3% por debajo del promedio anual del 43,8%.

Si nos fijamos en las tecnologías que han marcado el precio marginal en octubre, observamos el impacto de la mayor producción renovable en la definición del precio de mercado.

De hecho, las tecnologías de régimen especial han marcado el precio el 33,9% de las veces. Estas han competido con la hidráulica que, pese a suponer un 9% de la producción, marcó el precio el 37,7% de las veces.

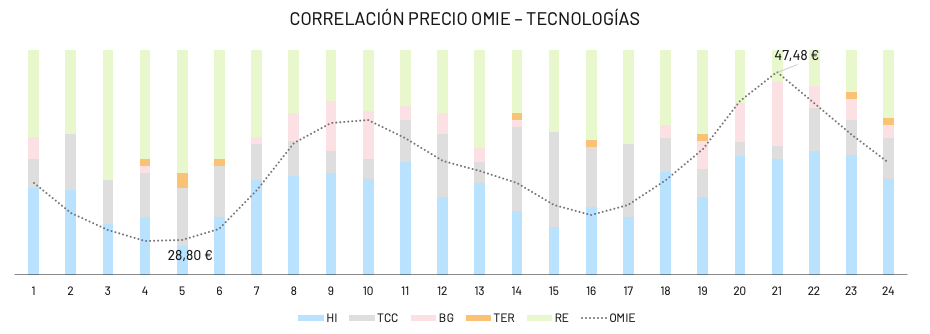

Las consecuencias de la elevada penetración renovable.

Una vez más analizaremos la correlación entre la media mensual de la curva horaria de OMIE y las tecnologías que marcan los precios.

Contrariamente al mes pasado, la curva de precios horarios sigue el número de horas en la que marcaron precio las tecnologías de régimen especial (renovables, cogeneración y residuos). Es decir, los precios son inversamente proporcionales al número de de horas en las que dichas fuentes marcan precio.

De todos modos, la hidráulica y el coste oportunidad que puede aprovechar dicha tecnología, juegan un papel importante en la definición del precio de mercado.

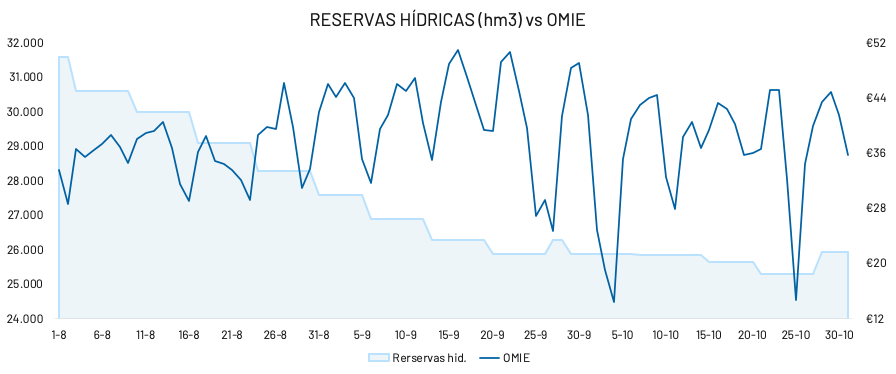

La siguiente gráfica muestra la correlación entre reservas hídricas y precio de mercado.

Es posible observar una vez más como las reservas bajan cuando hay oportunidad de ofertar a precios más altos (y a revés).

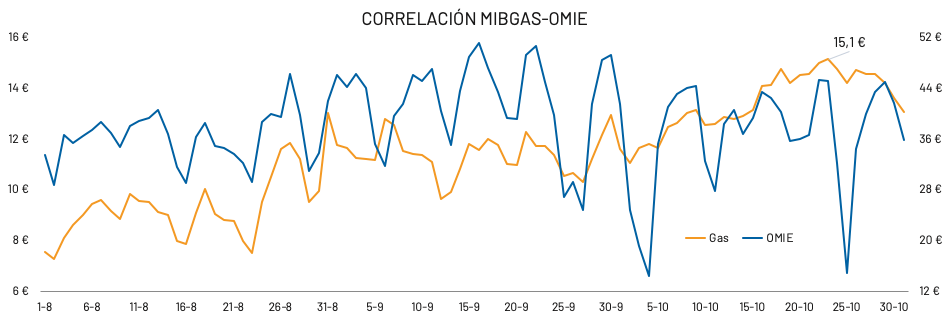

A continuación, observamos la correlación entre el precio del gas (MIBGAS) y el precio de la energía.

Durante el mes de octubre los dos productos han registrado tendencia inversa. Sin embargo, el precio del gas ha alcanzado su máximo (15,1 €) a la vez del pool.

En general, el precio del gas afecta de forma directa al nivel de OMIE cuando la penetración renovable es escasa y los ciclos combinados lideran el mix.

Futuros y CO2 acompañan al precio en la bajada.

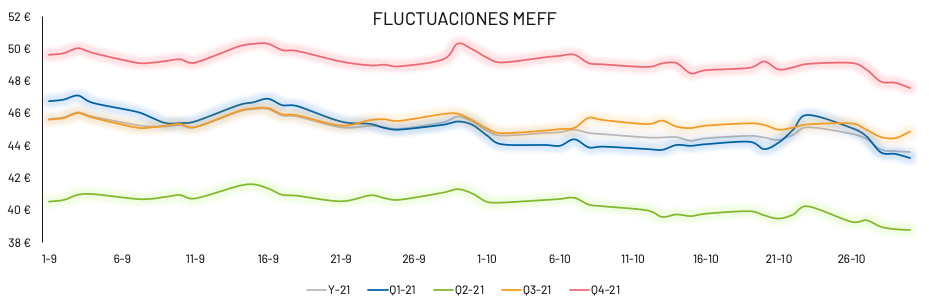

Contrariamente a lo que veníamos observando el mes pasado, en octubre el YR-21 ha registrado una caída importante (2,6 €/MWh). Desde los 46,25 €/MWh que marcaba el 15 y 16 de septiembre ha bajado hasta los 43,65 €/MWh que marcó el 30 de octubre.

El resto de productos también sigue tendencia a la baja, registrando disminuciones medias de 1,3 €/MWh.

La mayor caída se ha registrado para el Q2-21, que ha pasado de cotizar en 41,3 € el 29 de septiembre a 38,8 € el 30 de octubre.

El mercado de futuros no incorpora las fuerte bajas OMIE y se mantiene en valores mucho más moderados de los que se están registrando en el pool.

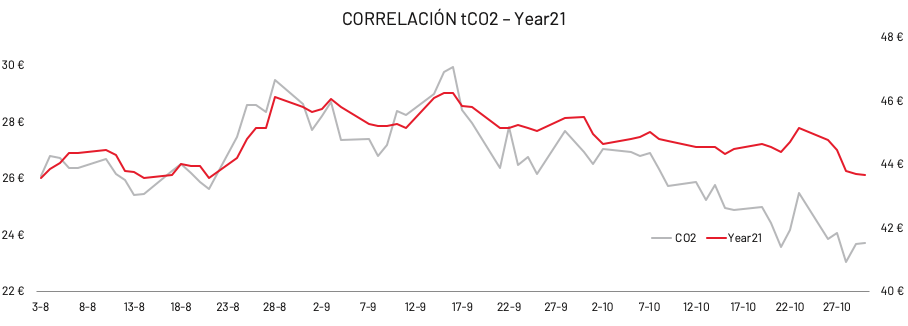

En cambio, el precio de la tonelada de CO2 se ha desplomado durante el mes de octubre hasta alcanzar su mínimo (23 €/tco2) el día 28. Esto ha producido un leve desacoplamiento de la curva de futuros.

Entendemos que el precio de la tonelada de CO2 se ha reducido como consecuencia de las expectativas positivas sobre nuevas medidas europeas en materia de renovables. Estas juegan un papel importante en el paquete de recuperación de la economía europea frente la crisis COVID.

Seguimos monitorizando el mercado para ver cuál será el impacto de la segunda oleada de la COVID en la economía y, consecuentemente, en los indicadores del mercado eléctrico.