El pool se mantiene en las nubes

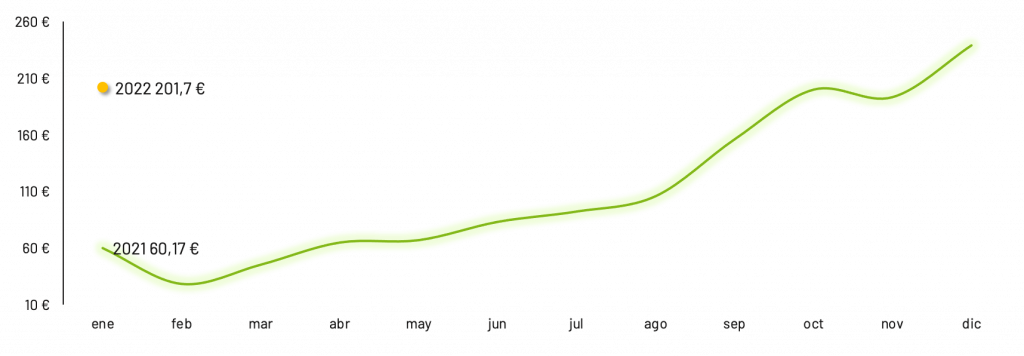

El pool empieza el año marcando un nuevo récord histórico para el mes de enero. La media OMIE se sitúa en 201,7 €. Es difícil creer que se haya encarecido un 235,3% respecto al mismo periodo del año anterior, cuando las bajas temperaturas disparaban la demanda.

A pesar de mantenerse por encima de los 200 €, el precio de mercado registra una caída de 37,5 € frente a diciembre. En ese momento, las cotizaciones de enero superaban los 400 €/MWh.

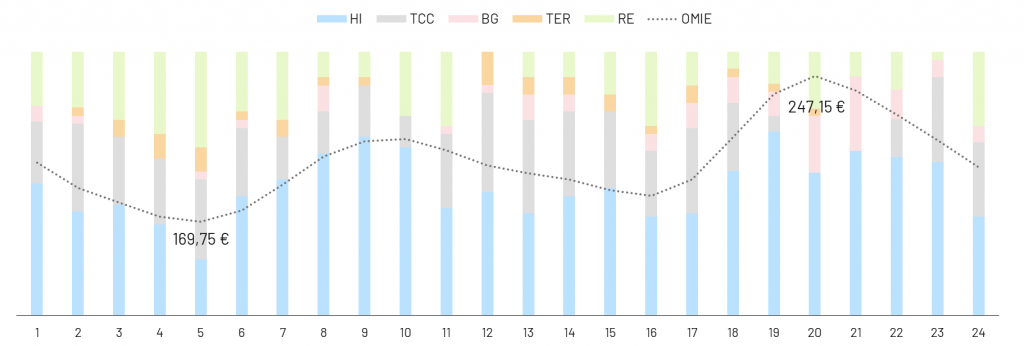

Gráfico 1: Precio del mercado diario €/MWh.

El diferencial con la media anual 2021 es de 99,3 €. Esperamos que se reduzca durante los próximos meses y que se cumplan las expectativas de una inversión de tendencia en primavera, para evitar consecuencias dramáticas en la economía.

¿Pero qué pasará si seguirán alcanzándose nuevos récord?

El gobierno español ha prorrogado las medidas fiscales para paliar los efectos del encarecimiento del precio spot en las facturas de los consumidores.

Sin embargo, a inicio año se ha eliminado el descuento en los cargos y se han publicado nuevos valores también para los peajes de transporte y distribución. El efecto global es un incremento de la parte regulada del recibo que, junto a nuevas subidas del pool, podría gravar aun más en los bolsillos de los consumidores.

¿Cuántas empresas sobrevivirán a la nueva realidad del mercado eléctrico? Los efectos de la escalada sin antecedentes del pool ya se ven reflejados en la demanda.

Nueva contracción de la demanda

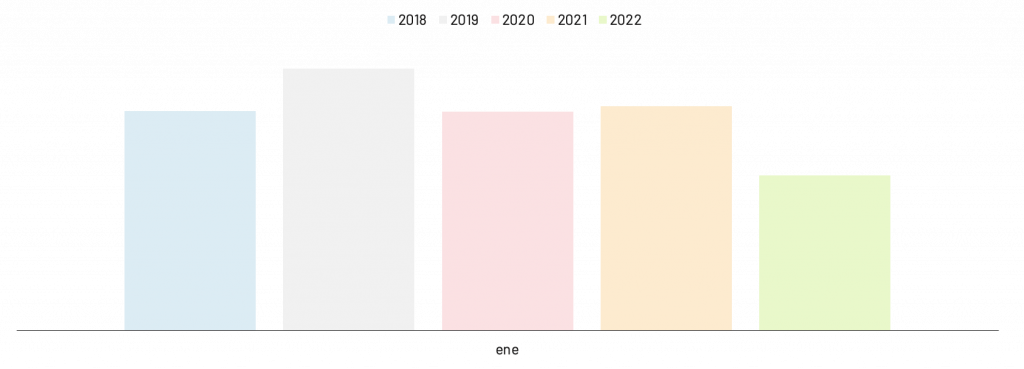

En enero, el consumo nacional se estima en 22.704 GWh, registrando una disminución del 5% con respecto al mismo mes del año pasado. Si bien es cierto que las temperaturas fueron más altas que la media histórica, se trata del valor más bajo registrado en el periodo 2018-2022.

Gráfico 2: Evolución demanda años 2018-2022

De hecho, destaca el diferencial del 7,6% con el año 2019. El segundo valor más bajo se registra en 2020, siendo el consumo un 4,9% superior a este año.

¿Qué parte del decremento puede atribuirse al nuevo aumento de contagios y a la contracción económica? Si tenemos en cuenta el efecto de calendario y temperaturas, la disminución frente al 2021 es del 3,2%.

Los precios no bajan de los 200 €

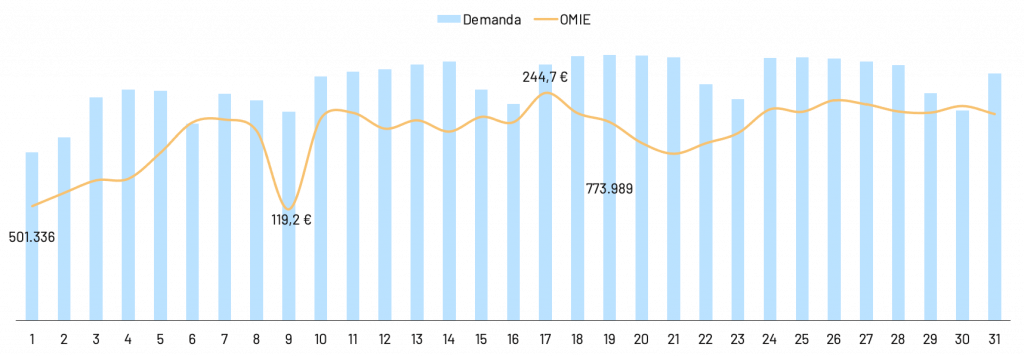

La gráfica de las fluctuaciones de precio y demanda muestra cómo ambas variables han registrado valores más moderados con respecto a sus medias tan solo durante los primeros 9 días del mes. Esto se debe al prolongarse del periodo vacacional.

El pool ha registrado valores inferiores a los 200 € tan solo durante nueve días, seis de ellos alcanzados durante la primera mitad del mes. El precio mínimo ha sido de 119,2 € y se ha tocado el domingo 9. En cambio, el valor mínimo para la demanda se ha dado el primer día del año.

Los máximos de ambas variables se han alcanzado durante la tercera semana del mes, respectivamente el 17 (244,7 €) y 19 (774 GWh). Cabe destacar que en 2021 el consumo máximo superaba los 837 GWh.

Gráfico 3: Comparativa precio OMIE (€/MWh) versus demanda (MWh)

El spread de mercado es de 126 €/MWh. A pesar de ser muy elevado, disminuye un 56% con respecto al mes de diciembre.

El gas, líder del mix energético

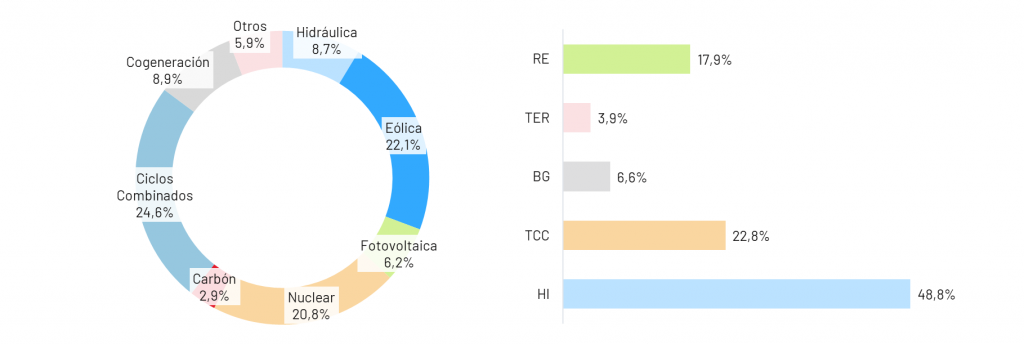

Los ciclos combinados retoman el liderazgo del mix energético, suponiendo el 24,6% del total generado.

La eólica, queda relegada en segunda posición con una cuota del 22,1%, seguida por la nuclear con el 20,8%. Esta última vuelve a incrementar su contribución de cuatro puntos porcentuales.

Destaca la recuperación de la fotovoltaica hasta el 6,2%. Sin embargo, hidráulica y cogeneración disminuyen su aportación respectivamente al 6,7% y al 8,9%.

La menor producción eólica e hidráulica se ha traducido en una menor cuota de energías renovables. El ratio de cobertura de la demanda ha sido del 39,8%, siendo casi un 7% inferior a diciembre.

Gráfico 4: Mix de generación y tecnologías que marcan el precio

Como viene siendo habitual, la hidráulica mantiene el liderazgo entre las tecnologías que marcan el precio.

Este mes, el porcentaje de horas «a precio de hidráulica» en sus dos vertientes, generación y bombeo, vuelve a incrementarse hasta el 55,4%, un punto porcentual por encima de diciembre.

Los ciclos combinados superan el régimen especial con el 22,8%. De hecho, el porcentaje de horas a precio de renovables disminuye de más de 5 puntos porcentuales, hasta el 17,9%

La hidráulica a precio de gas

Si bien es cierto que el rally alcista y la inestabilidad del mercado gasista están teniendo un impacto directo en los costes marginales de los ciclos combinados, no deberían afectar a las ofertas del resto de tecnologías.

Sin embargo, la hidráulica sigue ofertando a precio de gas, hasta el punto que el precio medio horario máximo se registra cuando los ciclos combinados no llegan nunca a ser la tecnología marginalista (hora 20-21).

Gráfica 5: Correlación Precio Omie – Porcentaje de horas en las que cada tecnología marca precio

Es decir, una vez más se registra el precio medio horario más caro en concordancia del mayor porcentaje de horas a precio de agua (suma HI+BG).

En cambio, el valor mínimo horario vuelve a tocarse en la hora 5, en concomitancia del mayor número de horas a «precio de renovables».

Reservas hídricas en mínimos históricos

La gráfica de la correlación entre reservas hídricas y precio de mercado muestra como en enero las reservas se incrementan con independencia del nivel de precios.

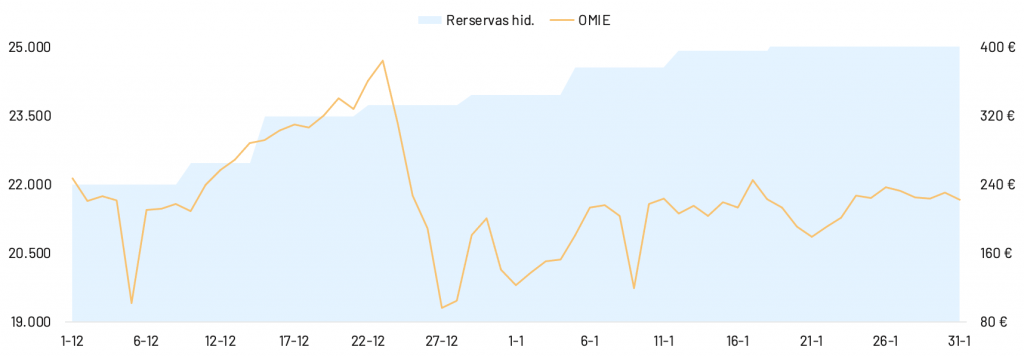

Gráfico 6: Reservas hídricas (hm3) versus precios OMIE (€/MWh)

Los embalses superan los 25.000 hm3 al finalizar el mes. A pesar del incremento importante frente al mes de diciembre, se trata de un valor excepcionalmente bajo, siendo un 19% inferior respecto al mismo periodo del año anterior. El diferencial con la media de los últimos diez años es del 25%.

¿Se reducirá de este modo la capacidad especulativa de la hidráulica?

Tensión en el mercado gasista

Los problemas de suministro mantienen alta la tensión en el mercado gasista. El conflicto entre Rusia y Ucrania ha puesto en juego el 35% del gas ruso que llega a Europa. Por ello, los precios spot se han mantenido por encima de los 80 €/MWh durante la mayor parte del mes.

La media MIBGAS se ha situado en 83,6 €/MWh, siendo un 209% más cara que en enero de 2021. Sin embargo, de la misma forma que en el spot eléctrico, se ha registrado una caída importante frente a diciembre (al alrededor de 28€).

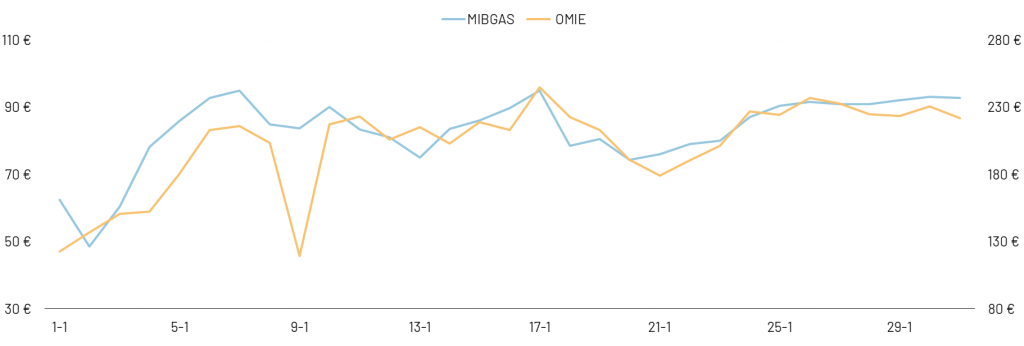

La gráfica de la correlación MIBGAS-OMIE muestra como el precio del gas sigue siendo el driver principal del precio de la electricidad: el uso de los ciclos combinados ha presionado al alza el OMIE, siendo la correlación entre mercados cada vez más alta.

Gráfico 7: Correlación MIBGAS-OMIE

De hecho, las curvas se despegan tan solo el día 9, en concomitancia del mínimo OMIE.

El mix energético de la UE depende ampliamente del gas ruso. Así que, si estallara el conflicto Rusia-Ucrania todos los mercados energéticos se verían afectados significativamente, con repercusiones graves en la recuperación económica.

Para más información te recomendamos que leas este artículo.

Inestabilidad en los futuros

Los precios de los futuros no han sufrido fluctuaciones significativas a lo largo del mes. Si bien es cierto que se produjo una relajación de las cotizaciones durante la segunda y la tercera semana, todos los productos volvieron a encarecerse para cerrar el mes en máximos.

Los trimestres de 2022 han registrado spread muy parecidos (al alrededor de los 58 €), inferiores a los del cuarto trimestre de 2021.

El Q2-2022 ha cotizado entre los 156 € y los 214,5€, reduciendo notablemente su volatilidad con respecto el mes previo. La media es de 183,9 €/MWh, Seguimos por tanto en valores anómalos y extraordinariamente elevados en comparación con las medias históricas.

El resto de productos trimestrales presenta medias similares, en torno a los 185 €/MWh.

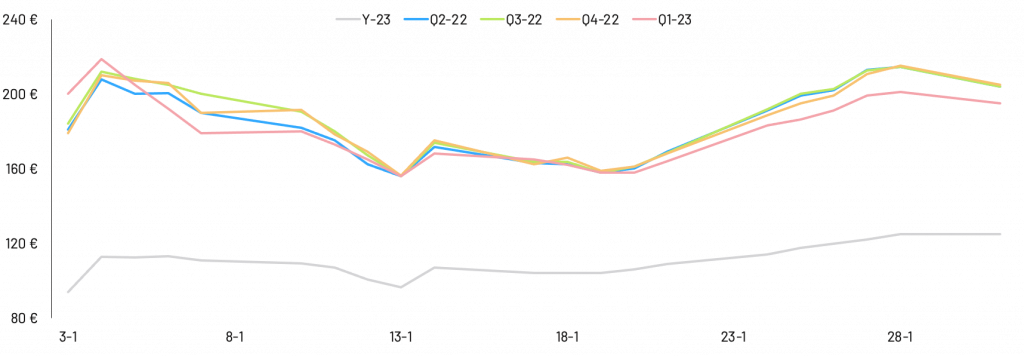

Gráfico 8: Fluctuaciones mercado de futuros (MEFF)

El mercado espera una relajación importante de los precios tan solo para el año 2023. De hecho el YEAR-23 cotiza de media a 110,2 €/MWh. Este valor, si bien inferior a las coyunturas actuales del spot, es muy parecido a la media 2021.

La escasa predictibilidad del mercado obliga a las comercializadoras independientes a optar por ofertas indexadas. Los precios fijos se han disparado hacía valores anómalos, excepto para aquellas empresas que hayan firmado PPAs o que cuenten con una posición dominante en el mercado.

Nuevo récord en el precio de las emisiones

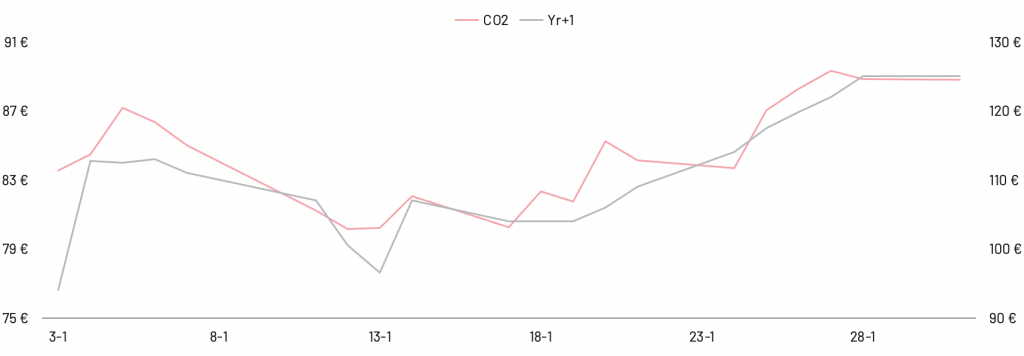

El precio medio de la tonelada de CO2 ha alcanzado los 85,4 €/ton, tratándose del precio mensual más alto de la historia de este producto. El incremento con respecto al mes de diciembre es del 5,9%. También se ha registrado un nuevo récord diario (89,3 €/ton) el día 27.

Pero ¿cómo está afectando el precio de las emisiones a las cotizaciones del YEAR-23?

Gráfico 9: Correlación tonelada de CO2- Year-23

La gráfica 9 muestra como, si bien la tendencia global es parecida, las curvas presentan correlación reducida. Es decir, es el gas que ejerce una mayor presión sobre el precio de la electricidad y de las emisiones.

¿Los estados miembros utilizarán los mayores ingresos procedentes del mercado del CO2 para reducir el impacto en la economía del encarecimiento de electricidad y gas?

Un equilibrio muy precario

Tan solo hace un año parecía imposible que el mercado superara su techo, fijado para entonces en 180 €/MWh. Tras haber vivido un rally alcista sin antecedentes, culminado en un cuarto trimestre de miedos y preocupaciones, los 200 € se han vuelto en el nuevo «equilibrio» del mercado.

El encarecimiento de la electricidad se ha convertido en un mensaje débil y monótono: los consumidores han acabado acostumbrándose a esta nueva normalidad, o bien reduciendo consumo (con el consecuente impacto en la economía) o bien buscando alternativas tanto al PVPC como a las ofertas indexadas al mercado.

Algunos ni siquiera se han dado cuenta del impacto real en su factura ya que, gracias a algunas distribuidoras, llevan meses sin recibirla.

Las comercializadoras independientes también parecen conformarse con sobrevivir a la crisis energética: han incrementado su exposición financiera hasta valores nunca imaginados, adaptado las ofertas comerciales para no incurrir en nuevas pérdidas (cuando han podido), reducido o vendido sus carteras, y se han acostumbrado a los requerimientos exorbitantes de garantías por parte del Operador del Sistema (aunque lo peor quizás esté por llegar).

¿Pero qué pasaría si el precio volviera a dispararse como en diciembre y se marcara un nuevo récord de mercado? ¿Cómo están afectando los altos precios de la electricidad a la economía? Y si estallara el conflicto Rusia-Ucraina ¿qué niveles podrían alcanzar los precios del gas natural en Europa?

Con los derechos de emisiones alcanzando cada mes nuevos récords, la UE está trabajando en la nueva taxonomía verde que incluirá entre las fuentes no contaminantes el gas natural y la nuclear. ¿Con qué consecuencias para la industria renovable? (Más información aquí).

No cabe duda, por tanto, que los precios se mantendrán en valores muy superiores a las medias histórica más allá de la primavera y que el equilibrio aparente que estamos viviendo es muy precario.