Lo peor está por llegar

Recordaremos septiembre 2021 no solo por un nuevo y asombroso récord de mercado, sino también porque el gobierno interviene el mercado eléctrico con un paquete de medidas sin antecedentes. Lo hace, a nuestro aviso, de forma precipitada y poco efectiva.

Si bien es cierto que las medidas fiscales y la reducción de los cargos aligerarán, al menos en parte, el recibo de los consumidores, el resto de medidas van en contra de cualquier fundamento de libre competencia.

De hecho, ninguna de ellas tiene un impacto directo en el precio del pool ni garantiza que en un futuro cercano pueda producirse un cambio de tendencia.

Es más, con el RDL 17/21 no se ha resuelto ninguno de los problemas que están presionando al alza el mercado: ni se ha intervenido el mercado de derechos de emisiones, ni se han resuelto los problemas de abastecimiento de gas, ni se ha creado un marco estable para fomentar la instalación de fuentes renovables para reducir la dependencia de los ciclos combinados.

De este modo la «rápida recuperación de la demanda», de la que tanto se habla, sufrirá una brusca inversión de tendencia si los precios se mantienen altos y las empresas se verán obligadas a parar sus ciclos productivos. En caso contrario, el mayor precio de la electricidad se trasladará a los precios de los productos finales y se traducirá en un empobrecimiento de los consumidores y en un incremento del IPC.

Es decir, una vez más la fórmula mágica termina recaudando de los bolsillos de los consumidores. El peso de esta crisis energética lo pagará la sociedad. ¿Para esto el gobierno interviene el mercado eléctrico?

El pool rompe la barrera de los 150 €

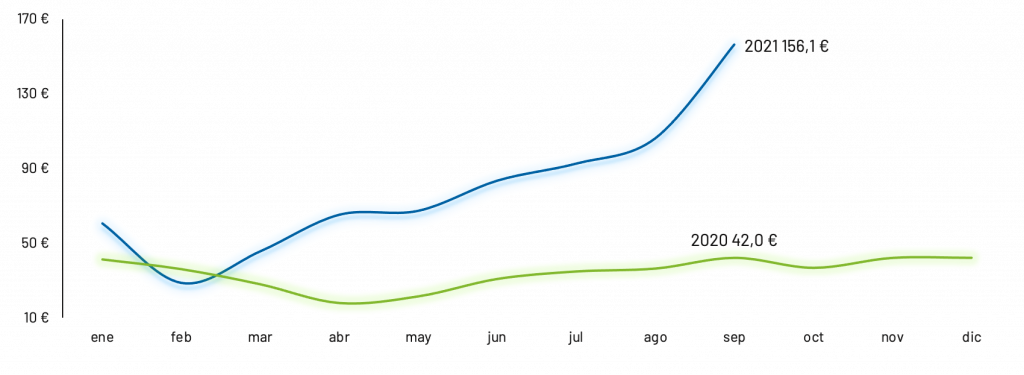

La media OMIE alcanza su nuevo récord mensual en 156,1 €/MWh. Esta cifra supone un encarecimiento de más de 50 € con respecto a septiembre y del 272% frente al mismo mes del año pasado.

Es suficiente con observar la gráfica para apreciar como la curva 2021 se despega cada mes más de 2020 y que los incrementos entre mes y otro se están volviendo exponenciales.

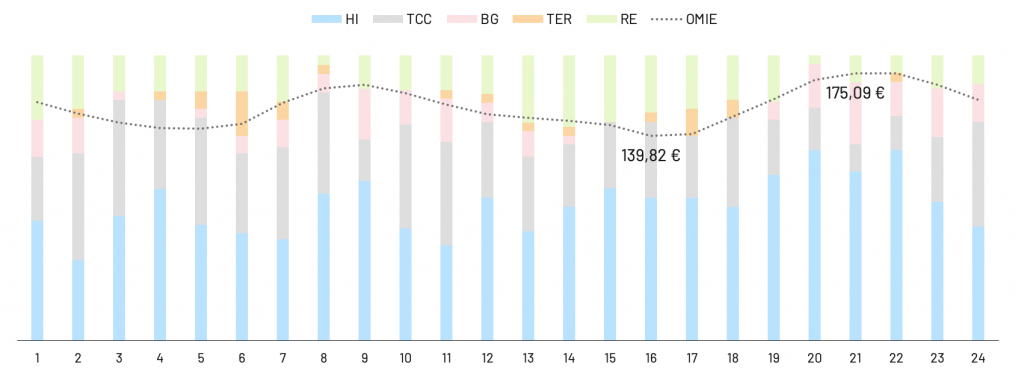

Gráfico 1: Precio del mercado diario €/MWh.

Si el primer récord histórico de 106,6 €/MWh, alcanzado el 20 de julio, parecía excepcional, la media de septiembre prepara el sector para un último trimestre del año extremadamente difícil.

La media OMIE de los primeros tres trimestres asciende a 78,2 €/MWh, cifra nunca alcanzada previamente. El diferencial con 2020 es de 46,4 €, lo que supone un incremento del 145% del precio medio del megavatio. ¿Dónde está el techo? Lo cierto es que las reglas del juego preven que pueda alcanzar los 3.000 €.

¿La demanda revertirá la tendencia?

Como hemos comentado anteriormente, a pesar de la intervención del gobierno en el mercado eléctrico, los elevados precios de electricidad y gas podrían suponer una brusca parada en la actividad industrial y consecuentemente en la recuperación de la demanda.

En septiembre, la demanda nacional se estima en 21.072 GWh y registra un incremento del 2,8% con respecto al mismo mes del año pasado. Es decir, los únicos incrementos en doble cifra se produjeron en abril y mayo, meses duramente golpeados por las medidas restrictivas en 2020.

Entonces, si por un lado es cierto que ha habido cierta recuperación económica superior a lo esperado en la primera parte del año, ahora los incrementos se han normalizado.

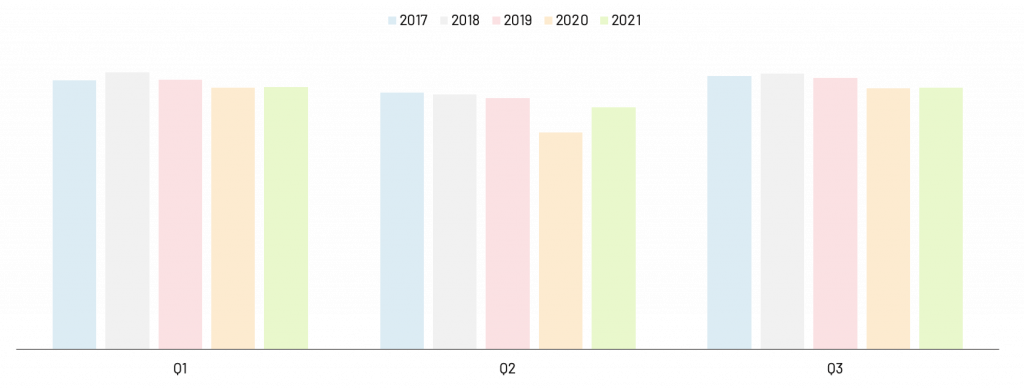

Gráfico 2: Evolución demanda años 2017-2021

Observando el nivel de demanda del periodo 2017-2019 se confirma que la recuperación del consumo eléctrico se dio durante el segundo trimestre. En cambio el primero y tercer trimestre presentan valores muy parecidos con 2020. Sin embargo, la demanda 2021 es un 4,4 % inferior a la media del trienio 2017-2019. Por aquel entonces, la demanda se situaba entorno a los 200 TWh. En lo que llevamos de año, no superamos los 193 TWh.

Si durante el cuarto trimestre parara la actividad industrial, lo más probable es que se reduzca de más de un punto porcentual el diferencial 2021-2020, actualmente del 3,6%.

Disminuye la correlación precio-demanda

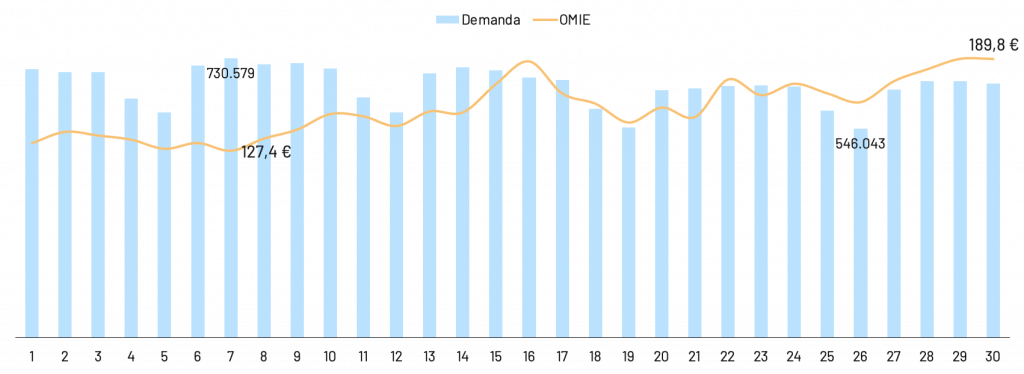

Observando las fluctuaciones de precios y demanda, vemos cómo la correlación entre estas variables es prácticamente nula. Además sus respectivos máximo y mínimo se producen en días muy distintos. Es decir, la subida del pool se debe integralmente a los precios ofertados por las unidades marginales.

Aunque parezca casual, el nivel de precios anterior a la intervención del gobierno es inferior a los quince días siguientes (142,6 € versus 169,7 €). De hecho, el día 16 (fecha de entrada en vigor del RDL 17/21) el pool superaba por primera vez los 188 €/MWh y, sin bajar nunca de los 146 € alcanzaba el día 30 su nuevo récord histórico en 189,8 €.

Gráfico 3: Comparativa precio OMIE (€/MWh) versus demanda (MWh)

Cabe destacar la elevada volatilidad de los precios: el spread de mercado supera los 62 €, registrándose el precio mínimo de 127,4 € el día 8.

En cambio, la demanda se ha mantenido estable durante las primeras dos semanas de septiembre para luego bajar levemente hacía finales de mes. El máximo de 730 GWh se ha alcanzado el día 7 mientras el mínimo (546 GWh) se ha registrado el día 26.

Los ciclos combinados lideran del mix

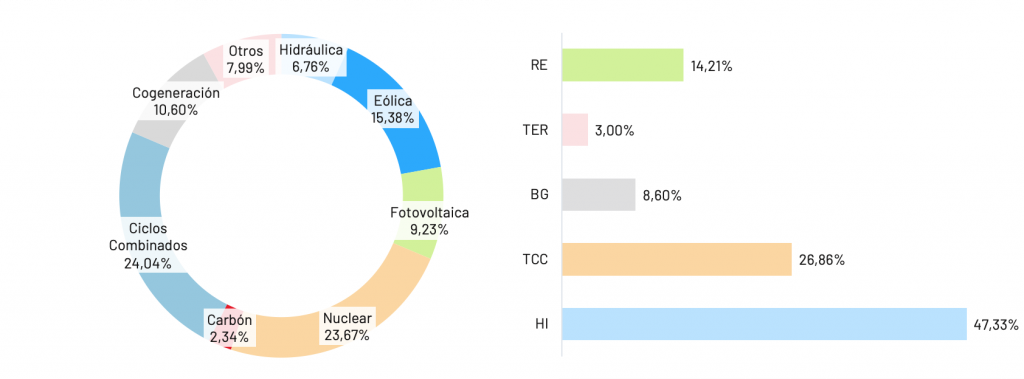

Los ciclos combinados arrebatan el liderazgo del mix energético a la nuclear, alcanzando la cifra más alta del 2021 con el 24% del total generado. El incremento con respecto al mes de agosto es superior al 6% y el diferencial frente la media enero-agosto es de más de diez puntos porcentuales.

Desplazada en segunda posición se encuentra la nuclear con el 23,7%, valor muy parecido al mes de agosto. Es la eólica la tecnología que continúa disminuyendo su aportación y queda relegada en tercera posición con el 15,4%.

Disminuya también la aportación de la hidráulica (6,7%) y de la fotovoltaica (9,2%), ambas reduciéndose de un 2%. En cambio, la cogeneración se mantiene estable alrededor de su contribución media (10%).

Las energías renovables han ido reduciendo su ratio de cobertura de la demanda hasta el mínimo anual de 35,9%. Este valor tan bajo, afecta significativamente la media anual que se sitúa hasta la fecha en un 48%.

A nivel anual, aunque parezca difícil de creer, es la eólica la primera fuente del sistema con el 22,2% del total generado, seguida por la nuclear (21,8%) y los ciclos combinados (14,9%). La hidráulica cae en cuarta posición con el 12,9% tras un tercer trimestre dominado por el gas.

Gráfico 4: Mix de generación y tecnologías que marcan el precio

Un mes más, podemos observar como el liderazgo de la hidráulica entre las tecnologías que marcan el precio no depende de su nivel de generación. Las plantas programables son capaces de optimizar el recurso disponible, ofertando a precios marginales elevados cuando el sistema necesita su generación.

El porcentaje de horas «a precio de hidráulica» en sus dos vertientes, generación y bombeo, supera el 55%.

En el ranking de tecnologías destaca la segunda posición de los ciclos combinados con un excepcional 26,8 %. Por otro lado, el régimen especial ha disminuido ulteriormente su porcentaje de horas hasta el 14,2%. Es el mínimo registrado en lo que llevamos de año.

Beneficios caídos del cielo

Cuando el gobierno interviene el mercado eléctrico lo hace convencido de poder contener los precios ofertados por las grandes centrales hidroeléctrica reduciendo sus «beneficios caídos del cielo». Con independencia de lo correcto que pueda parecer limitar la especulación en el mercado, el aprovechamiento del coste oportunidad es desde siempre la otra cara del sistema marginalista.

Es decir, los operadores están actuando respetando las reglas de mercado, a pesar de que esto se traduzca en unos precios descontrolados.

Gráfica 5: Correlación Precio Omie – Porcentaje de horas en las que cada tecnología marca precio

Por ello, en septiembre volvemos a registrar los precios horarios más caros en concomitancia del mayor porcentaje de horas a precio de agua. En cambio, en las horas más baratas (16 y 17) desaparece la hidráulica en su vertiente de bombeo.

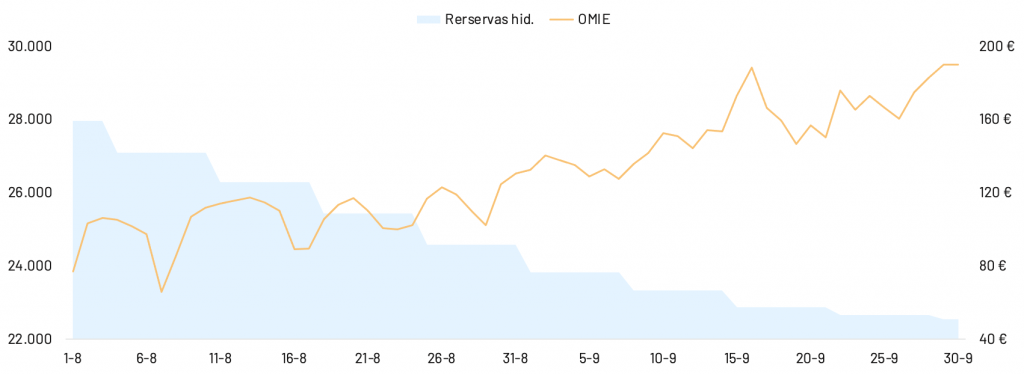

Volviendo a observar la correlación entre reservas hídricas y precio de mercado vemos cómo la hidráulica ha aprovechado al máximo sus recursos.

Gráfico 6: Reservas hídricas (hm3) versus precios OMIE (€/MWh)

Las reservas han disminuido muy rápidamente durante los últimos dos meses, aprovechando la escalada en el precio de mercado. El ritmo de decrecimiento en septiembre es constante.

El mes finaliza con el nivel de reservas cercano a 22.000 hm3, lo que supone una disminución de 6.000 hm3 en tan solo dos meses y un nivel de llenado excepcionalmente bajo (inferior al 40%). Nunca se había dado una situación similar con el consecuentemente impacto medioambiental.

De ahí la necesidad de regularizar el «uso del agua» y la velocidad de vaciado de los embalses. Quizás esta medida tomada por el gobierno, si bien acertada, llega muy tarde.

Los precios de la electricidad de la mano del gas

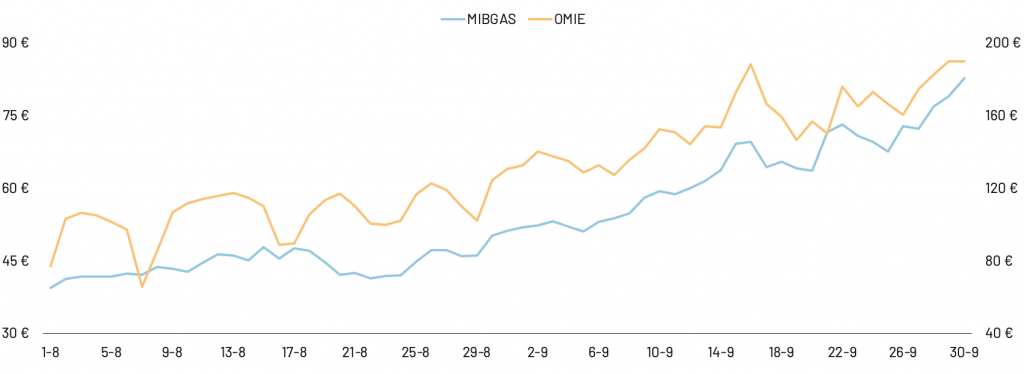

La escalada del precio del gas parece imparable. El precio spot de MIBGAS ha registrado valores récord a lo largo de todo el mes, finalizando en 82,75 €/MWh.

La media mensual se sitúa en 65,2 €/MWh, lo que supone un incremento frente al mes anterior del 45%.

La gráfica muestra un claro incremento de la correlación entre los mercados spot de electricidad y gas hasta el 93%. Es decir, el encarecimiento del gas se está reflejando de forma directa en el precio de la electricidad.

Gráfica 6: Correlación MIBGAS-OMIE

Nos alejamos cada vez más de los bajos valores de 2020. La media anual supera ya los 30 €/MWh y se sitúa en 31,5 €/MWh.

Lo más preocupante es que las expectativas son de un encarecimiento cada vez más sostenido de cara al invierno y a los problemas de abastecimiento. Por lo que el precio de la electricidad podría dispararse aún más.

Para más información sobre el mercado gasista puedes consultar nuestro post mensual.

La incertidumbre sobre el futuro

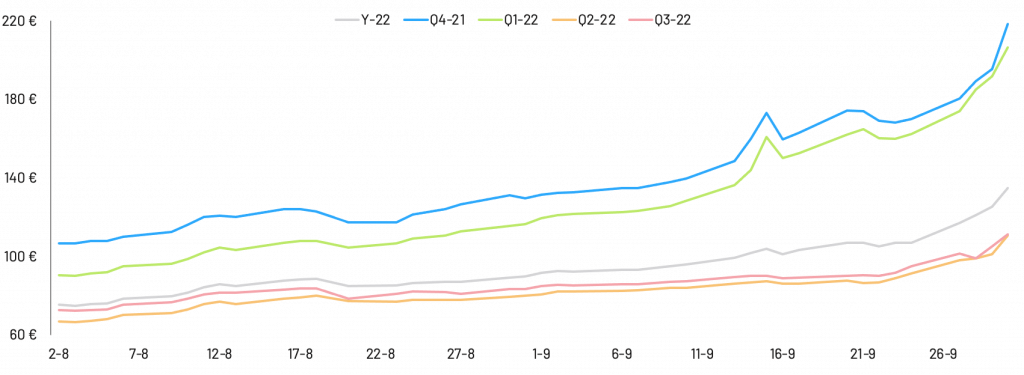

Los precios de los futuros, además de marcar a diario nuevos valores récord, muestran volatilidad creciente reflejando la incertidumbre sobre el futuro del mercado eléctrico.

El último trimestre de 2021 ha cerrado el mes en 218,5 €/MWh. Este valor es más del doble que los registros de principios de agosto. El incremento de las cotizaciones se ha hecho más pronunciado hacía finales de mes, en concomitancia de los precios disparados de electricidad y gas.

Tan solo la media del segundo y tercer trimestre de 2022 se sitúa en valores inferiores a los 100 €/MWh durante la mayoría de los días. Es decir, no se espera un relajamiento de los precios hasta la próxima primavera.

Los valores anómalos del primer trimestre 2022, cuyas fluctuaciones son muy parecidas al cuarto trimestre 21 reflejan la preocupación para el invierno y empujan al alza las cotizaciones anuales.

De hecho, el producto anual ha registrado por primera vez los 134,8 €/MWh. La media del mes de septiembre es de 104 €, lo que supondría un incremento de casi 30 € frente a este año.

Gráfico 7: Fluctuaciones mercado de futuros (MEFF)

Más allá de los valores anómalos registrados en todos los productos, lo que dificulta la toma de decisiones es la creciente volatilidad de mercado. El diferencial entre día y otro supera a menudo los 10 €.

¿Cómo tomar decisiones en un entorno tan volátil e inestable? ¿Cómo poner las empresas en condiciones de tomar decisiones de largo plazo?

Los derechos de emisiones se mantienen al alza

Hasta hace unos meses, se tachaba el precio de las emisiones como el principal driver de la subida del precio de la electricidad. Sin embargo, el mercado de la tonelada de CO2, a pesar de seguir registrando nuevos máximos todos los meses, parece haberse quedado en segundo plano frente la escalada del gas.

Cuando el gobierno interviene el mercado eléctrico es consciente de disponer de unos ingresos extra procedentes del sobreprecio de la tonelada de CO2. Estos ingresos pueden destinarse al sector eléctrico dentro de ciertos parámetros establecidos por le Unión Europea. Poca transparencia hay el respecto: hasta hace unos meses prácticamente no se hablaba en el sector del coste de la descarbonización (más información aquí). Además, en 2017 el precio de los derechos de emisión no superaba los 6 €. Ahora ya ronda los 49 € y se ha convertido en un coste importante para el sector eléctrico y para la industria.

En septiembre el precio medio de los derechos de emisiones se sitúa en 61 €/t. El diferencial frente al mes de agosto es de casi 5 €. El nuevo máximo de 64,3 € se ha alcanzado el día 27.

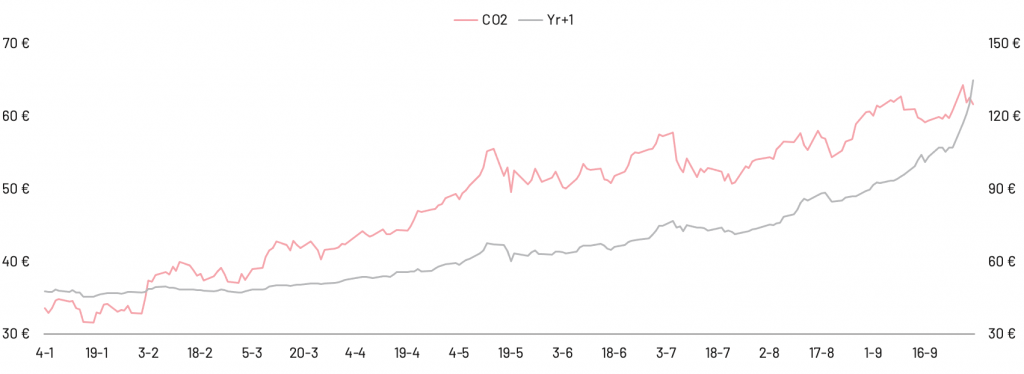

Gráfico 8: Correlación tonelada de CO2- Year-22

La gráfica de la evolución de las cotizaciones del Year-22 y de las emisiones muestra correlación perfecta hasta el mes de julio. Pero a partir de entonces las curvas se despegan como consecuencia del mayor peso de las coyunturas del mercado gasista.

Por tanto, aunque la Unión Europea decidiera incrementar la oferta de derechos de emisiones para aliviar los precios, el impacto en el mercado eléctrico no sería tan significativo como hace unos meses. Por otro lado, los mayores ingresos de los estados miembros podrían traducirse en una ampliación de los recortes en la parte regulada del recibo.

Un futuro muy preocupante

La escalada del precio de la electricidad parece no conocer fin. Al coste de la transición energética hay que sumar un problema todavía más importante: el del suministro de gas. A las puertas del invierno, el nivel de almacenamientos subterráneos se encuentra en valores muy inferiores a los deseados y la precariedad de los acuerdos internacionales preocupa a todos los operadores.

La volatilidad excepcional observada en todos los mercados es sinónimo de una inestabilidad sin precedentes. Las consecuencias, no solo para el sector eléctrico sino también para la economía y la sociedad, pueden ser muy graves.

En este escenario tan asombroso, el gobierno interviene el mercado de una forma precipitada, generando todavía más inestabilidad, más preocupación y sobre todo más dudas sobre el futuro.

En sus manos parecen estar solo las medidas fiscales y la gestión del déficit. El resto no deja de ser un intento mal estructurado de frenar la escalada de precios, cuyos orígenes se remontan a la dependencia del gas.

Pero el problema no es tan solo español: se ha puesto de manifiesto una vez más la dependencia de toda Europa de los combustibles fósiles y que estamos todavía muy lejanos de unos sistemas eléctricos centrados en las renovables.

¿Cuál será el precio de una sociedad «carbon neutral»? ¿Cómo encontrar el justo balance entre sostenibilidad y competitividad?

Probablemente lo descubriremos viviendo una nueva y profunda crisis económica.