Nuevo récord mensual en 111,14 €.

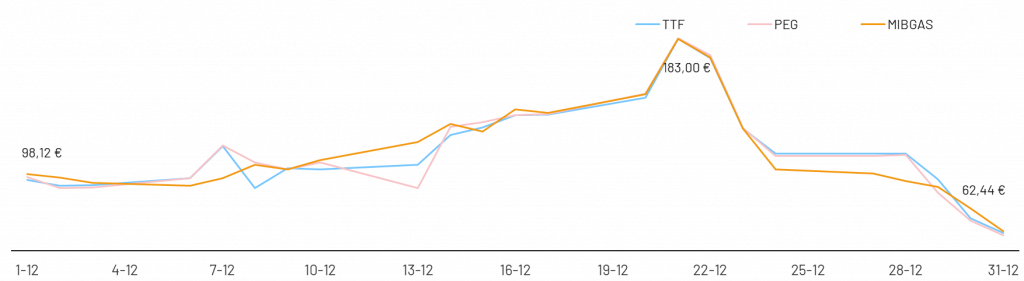

En diciembre, el mercado gasista se ha caracterizado por unos cambios de tendencia sin precedentes. Unas verdaderas montañas rusas que han visto el precio de MIBGAS marcar su máximo histórico en 183 €/MWh para luego desplomarte un 66% y finalizar el mes en 62 €/MWh.

La media mensual se sitúa en 111,14 €/MWh. Se trata, por tanto, del mes más caro de la historia del mercado, un 32% por encima de noviembre (84,29 €/MWh) y un 514% superior al mismo mes del año pasado.

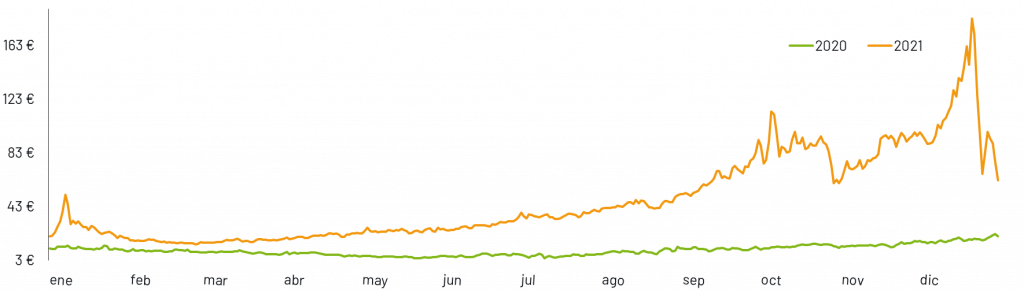

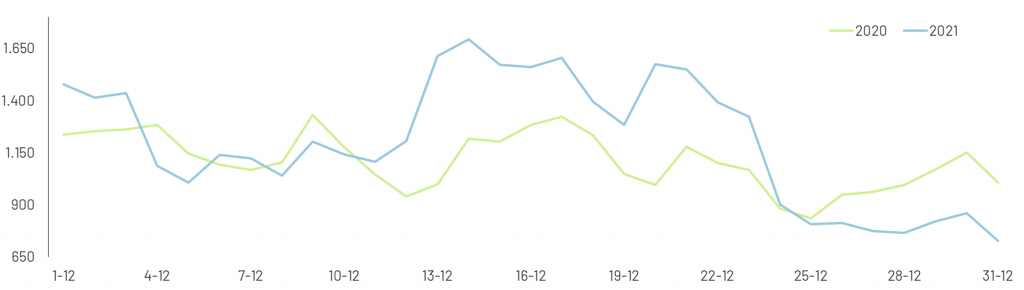

Gráfica 1: Evolución del precio D+1 MIBGAS (€/MWh) año 2020 y 2021

De este modo, el 2021 finaliza con una media de 47,31 €/MWh, registrando un diferencial de 37,1 € con el 2020. De hecho, si bien es cierto que durante el último trimestre del año pasado los precios sufrían unos incrementos importantes (inapreciable en la gráfica), la media MIBGAS no superaba los 10,25 €/MWh.

¿A qué se deben las montañas rusas de diciembre?

Por un lado, durante las primeras tres semanas del mes, la presión rusa para la certificación de Nord Stream 2, la ola de frío y la mayor demanda de gas para generación eléctrica, hicieron tambalear los mercados europeos, empujando hacía nuevos valores récords los precios spot. Por otro lado, la llegada a toda Europa de más GNL coincidía con la menor demanda de las Navidades y producía una brusca inversión de tendencia en los mercados.

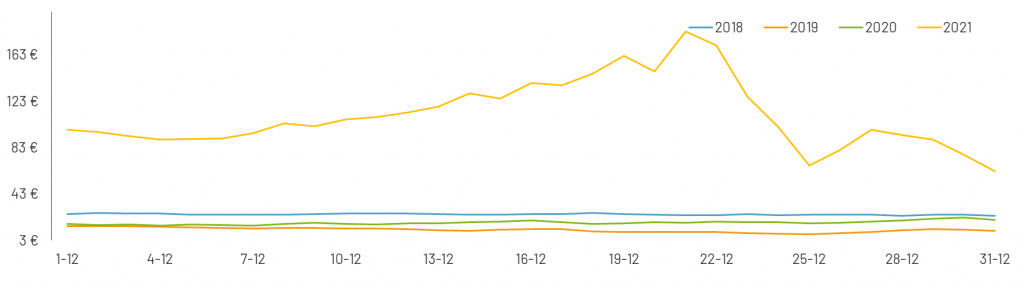

Gráfica 2: Evolución del precio D+1 MIBGAS (€/MWh) en diciembre de los años 2018, 2019, 2020 y 2021

La gráfica 2 muestra también como se ha ampliado el spread con años previos. Diciembre 2021 se sitúa 86 € por encima de la media del mismo mes en 2018 (25,3 €/MWh), mientras el diferencial con los años 2019 (12,0 €/MWh) y 2020 (18,1 €/MWh) ronda los 95 €.

Volatilidad sin antecedentes en los futuros

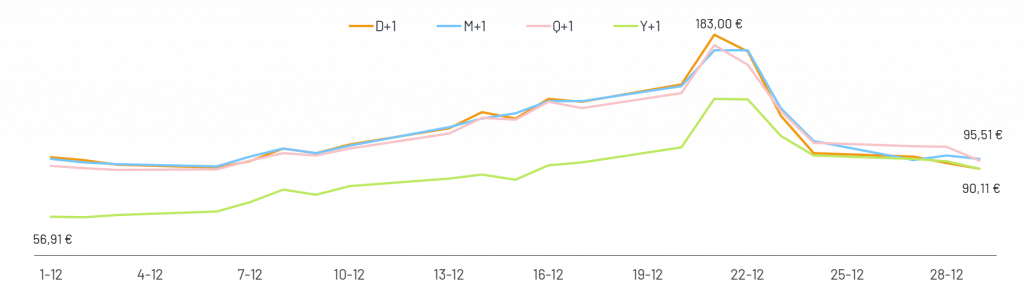

Todos los productos a plazo siguen la tendencia marcada por el spot alcanzando valores récord durante la tercera semana de diciembre para luego volver a caer a finales de mes.

La media del M+1 se ha situado en 115,58 €/MWh, lo que supone un incremento excepcional del 40% frente al mes previo. Registró su valor mínimo (86,00 €/MWh) el último día del mes, mientras que el máximo (172,0 €/MWh) se alcanzó el día 21.

También el producto Q+1, cuya entrega tendrá lugar en el primer trimestre del 2022, ha sufrido incrementos en doble dígito. La media ha alcanzado los 114,35 €/MWh, siendo un 43% más cara que el mes previo.

Gráfica 3: Evolución de los productos D+1, M+1, Q+1 y Y+1 de MIBGAS (€/MWh) durante el mes de diciembre de 2021

Sin embargo, es el producto Y+1 el que ha marcado el mayor incremento intermensual. De media se ha situado a 87,71 €/MWh, suponiendo un encarecimiento del 69% frente al mes de noviembre.

Este valor es sin duda anómalo y sesgado por la incertidumbre en el suministro.

Analizamos a continuación los principales drivers del precio del gas.

Incremento récord en la demanda para generación eléctrica

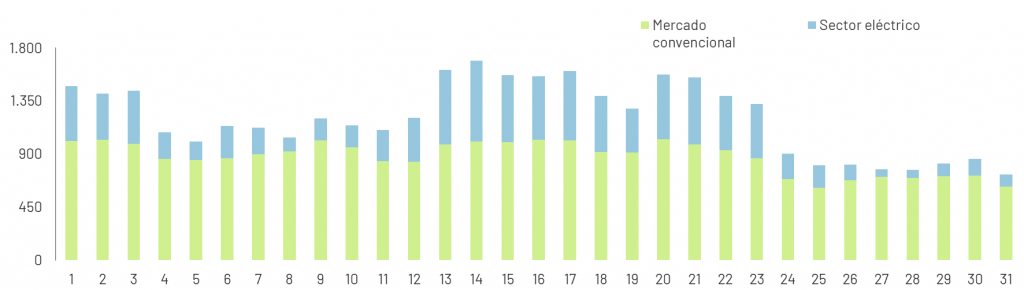

La demanda nacional de gas natural alcanza en diciembre los 38.698 GWh. Este valor supone un incremento del 8,3% con respecto al 2020. Se debe al aumento excepcional de la demanda de gas natural destinada a la generación eléctrica.

De hecho, el consumo convencional alcanza los 28.447 GWh, lo que supone una disminución del 4,2 % con respecto al mismo mes del año anterior. Esto se debe a las mayores temperaturas (1,2 grados por encima de 2020). En detalle, el consumo de gas en viviendas y PYMES ha disminuido (-9%) así como el de la industria (-1,9%) mientras ha incrementado el de las cisternas (+2,6%).

Gráfica 4. Evolución de la demanda nacional de gas natural (GWh) desagregada en convencional y eléctrico en noviembre de 2021

Por tanto, los resultados mensuales positivos se deben al incremento de la demanda para generación eléctrica. Esta se estima en 10.251 GWh, lo que implica un crecimiento excepcional del 69,7% frente al año anterior, manteniéndose los niveles de consumo elevados alcanzados en noviembre.

Profundizando en las diferencias en los patrones de consumo entre años, podemos observar en la gráfica 5 cómo la curva de diciembre 2021 se ha despegado de la de 2020 a partir del día 10 del mes.

Gráfica 5: Evolución de la demanda nacional de gas natural (GWh) en diciembre de 2020 y 2021

El mayor incremento se ha registrado a partir de entonces y hasta el periodo vacacional, cuando se registra una inversión de tendencia y el nivel de consumo de 2020 supera el de 2021. Las variaciones se deben, sobre todo, a la contribución de los ciclos combinados al mix energético.

El año finaliza con un consumo acumulado de 378.449 GWh. El aumento frente al 2020 es del el 5,1%. Sin embargo, se registra una reducción del 4% frente al 2019.

Tanto la demanda convencional como el consumo de gas para generación eléctrica han registrado incrementos frente al año previo. Han aumentado respectivamente de un 6,2 %, gracias a la recuperación económica, y de un 1,6%, como consecuencia de la mayor penetración de los ciclos combinados en el mix energético.

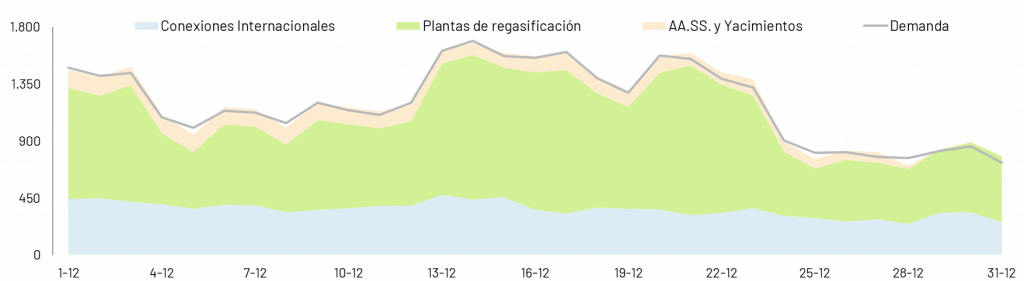

El GNL aprovisiona la mayor parte de la demanda

La demanda de gas ha estado soportada en un 61,6 % por las plantas de regasificación, en un 29,8 % por las llegadas por gasoducto desde las conexiones internacionales y el restante por los AA.SS. y la producción nacional. Por lo tanto, se mantiene la estructura de aprovisionamiento tras la pérdida del contrato de Magreb.

Durante el último mes del año, se han recibido un total de 30 buques. Entre ellos, destacan las llegadas a las plantas de Huelva y Bilbao, con siete y seis buques respectivamente. Pero, ¿de dónde proceden estos buques?

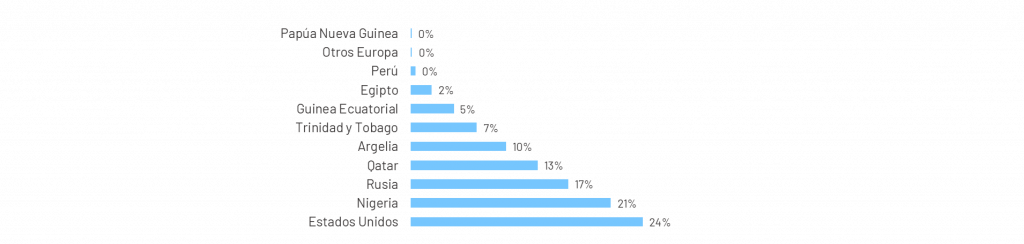

En la siguiente gráfica se muestran las llegadas de GNL por país de origen en 2021 (datos de CORES). Se observa como la mayor parte proceden de EE.UU. (24%), Nigeria (21%) y Rusia (17%).

Gráfica 6: Porcentaje de las llegadas de GNL según país de origen (%) de enero a octubre de 2021

El aumento de las llegadas de GNL se ha visto reflejado también en un mayor nivel de llenado de las plantas de regasificación. Estas han finalizado el mes al 70%, es decir, seis puntos porcentuales por encima de como empezaron. De este modo, no solo se mejoraron las reservas, sino que también se obtuvo una relajación de los precios como consecuencia de la diversificación del suministro.

En cuanto a las llegadas por gasoducto, cabe destacar la caída de las importaciones desde Argelia. Éstas únicamente han soportado el 22 % de la demanda.

En cambio, las importaciones desde el mercado francés se han mantenido en niveles elevados. El total importado por el VIP Pirineos es de 3,3 TWh. Mientras, en la interconexión con Portugal, los flujos son de exportación. En total, se han enviado 0,3 TWh.

Gráfica 7: Evolución de las entradas netas al sistema (GWh) en diciembre de 2021

Los almacenamientos subterráneos, que han abastecido el 8,6 % de la demanda nacional de gas, han inyectado a la red de gasoductos 3,2 TWh.

Los conflitos geopolíticos presionan el suministro

Una gran partida de ajedrez se ha vivido en los mercados europeos. Rusia ha ejercido una fuerte presión sobre Alemania para conseguir la certificación del Nord Stream 2 que se ha traducido en precios por encima de los 180 €/MWh a medida que el suministro por el gasoducto que atraviesa Ucrania disminuía.

¿Como afectan al mercado gasista las tensiones Rusia-Alemania-Ucrania?

Con la aprobación del nuevo gasoducto se podrían duplicar los envíos de gas de Rusia a Europa, lo que reduciría o hasta anularía los envíos a través de Ucrania. Kiev se encontraría en una situación muy delicada, ya que depende de los ingresos por el derecho de paso del gas ruso por su territorio. Es decir, Rusia está utilizando al gas como herramienta de presión geopolítica. (Puedes leer más detalles en este artículo).

Al no desbloquearse las tensiones Rusia-Ucraina, Alemania comenzó a bombear gas hacia Polonia a través de Yamal, aprovechando el diferencial de precios entre mercados. Además, en respuesta a la presión rusa anunció que el Nord Stream 2 no se pondrá en marcha hasta el segundo semestre de 2022.

Los mercados Europeos al alza

Todos los mercados han vivido las mismas montañas rusas, reaccionando de forma equivalente a las tensiones en el suministro. Los precios se relajaron tan solo con la llegada masiva de GNL de diferentes partes del mundo, como EE.UU., Canadá y Australia.

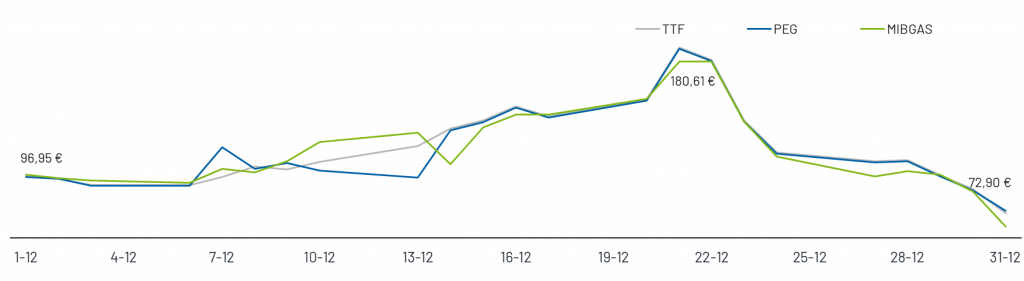

Gráfica 8: Evolución de los precios D+1 del TTF, PEG y MIBGAS (€/MWh) en diciembre de 2021

En la gráfica 8 se observa como el spread entre MIBGAS y el resto de mercados europeos se ha reducido substancialmente frente al mes pasado.

Las medias de TTF (112,71 €/MWh) y PEG (112,84 €/MWh) registran valores muy parecidos entre ellos. El spread con MIBGAS es despreciable y no supera los 0,4 €/MWh.

Como es de esperar, la evolución del producto M+1 se asemeja al spot, siendo respectivamente las cotizaciones medias de TTF y PEG de 114,94 €/MWh y 114,34 €/MWh y el spread con MIBGAS de 1,7 y 1,1 €/MWh.

Gráfica 9: Evolución de los precios M+1 del TTF, PEG y MIBGAS (€/MWh) en noviembre de 2021

Si bien es cierto que el día 21, los precios rondaban los 180 €, el mes finalizaba al alrededor de los 72 €/MWh.

El resto de futuros también ha sufrido la misma volatilidad que el M+1, alcanzando valores preocupantes durante las primeras tres semanas del mes para luego revertir tendencia a finales de diciembre.

Los ciclos combinados continúan en pleno funcionamiento

A pesar de la mayor aportación renovable, el incremento de las exportaciones a Francia así como la bajada de las temperaturas, han requerido un uso elevado de los ciclos combinados (22,2%). Sin embargo, la eólica ha mantenido el liderazgo del mix de generación con una cuota del 29,0%.

Una vez más, el mercado registra un nuevo récord mensual en 239,2 €/MWh, siendo 39 € más caro que el anterior máximo alcanzado en octubre. El diferencial con el año 2020 alcanza el 469,9%.

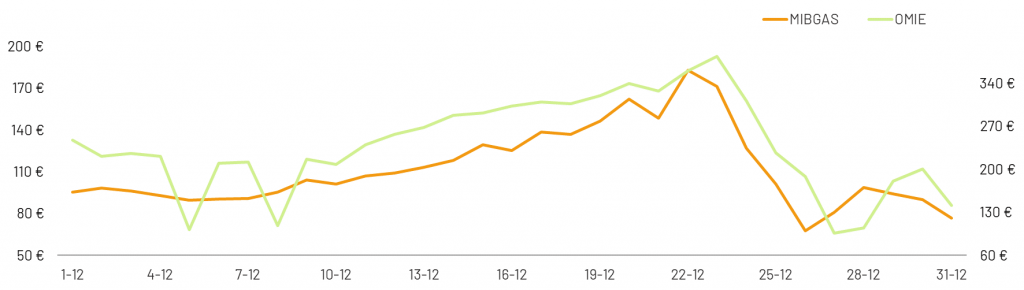

Gráfica 10: Comparativa de los precios spot de OMIE (€/MWh) y MIBGAS (€/MWh)

La gráfica 10 muestra cómo el uso de los ciclos combinados para dar respaldo a la demanda eléctrica ha presionado al alza el OMIE, siendo la correlación entre mercados cada vez más alta. Solo se observan tendencias diferentes entre el día 4 y el 10.

La media anual OMIE se incrementa hasta los 111,4 €/MWh. Como en el mercado gasista, los precios excepcionalmente elevados del spot se reflejan en las cotizaciones de todos los productos a plazo, tanto de corto como de largo.

Contrariamente al consumo de gas, la demanda de electricidad ha disminuido del 1,7% con respecto al mismo mes del año pasado, alcanzando los 22.049 GWh. A nivel anual se registra un incremento de tan solo el 2,7%.

Puedes encontrar más información en nuestro post de diciembre.

Nuevo récord en los derechos de emisiones

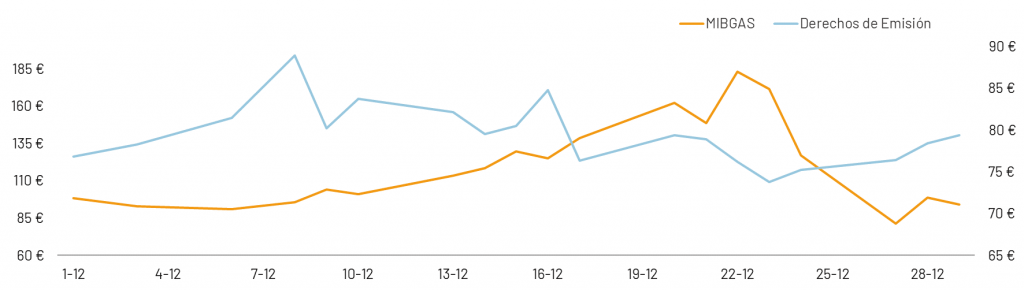

Las montañas rusas del mercado gasista y eléctrico no se han reflejado contextualmente en el mercado de los derechos de emisiones. La tonelada de CO2 alcanzó un nuevo récord en 88,87 €/t el día 8 de diciembre y posteriormente empezó su caída hasta finalizar el mes entorno a los 75 €/t.

El precio medio mensual es de 79,49 €/t, lo que supone un incremento del 20,4 % con respecto al mes de noviembre. De esta forma, los derechos de emisiones marcan un nuevo máximo mensual.

Gráfica 11: Comparativa de los precios de los derechos de emisión (€/t) y MIBGAS (€/MWh)

La gráfica 11 muestra cómo la correlación entre el mercado gasista y el de los derechos de emisiones ha disminuido substancialmente, tal como se ha observado en los últimos meses. Esto refleja la mayor presión del nivel de demanda y de las tensiones en el suministro en los precios MIBGAS, frente al “peso” de la contaminación.

El Brent a contracorriente

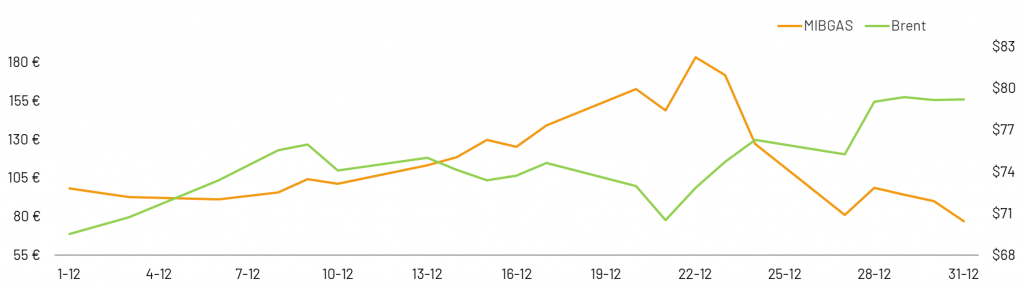

La evolución del precio del Brent desentona con la del gas. La media mensual se ha situado en 74,72 $/b. Es decir, cae un 9 % con respecto a noviembre.

El consumo de petróleo se ha visto muy resentido por el avance de las nuevas variantes del coronavirus. De hecho, la AIE (Agencia Internacional de Energía) en su informe de diciembre pronosticaba esta ralentización de la demanda mundial y también que se mantendría durante el 2022.

Sin embargo, la OPEP ha descartado añadir nuevas restricciones de producción de crudo, confiando en que las nuevas variantes no tengan un impacto significativo en el consumo mundial.

Gráfica 12: Comparativa de los precios spot del Brent ($/b) y MIBGAS (€/MWh)

Tal y como se observa en la gráfica, la correlación entre el mercado del brent y el gasista ha sido prácticamente nula durante el último mes.

Destaca una vez más la competitividad de los contratos de gas indexados al Brent cuando los precios de los dos mercados responden a drivers diferentes.

Un año de récords y montañas rusas

Tras un 2020 caracterizado por precios excepcionalmente baratos y por la contracción de la demanda convencional de gas, el 2021 será recordado por la sucesión de nuevos récords y bruscos cambios de tendencias en los precios así como por las tensiones sin antecedentes en el suministro de gas.

El único dato positivo es la recuperación de la demanda (+ 5% frente al 2020). Si bien el nivel de consumo sigue un 4% por debajo de 2019, señal de una economía debilitada por las continuas olas COVID y la incertidumbre sobre el futuro.

Coyunturas excepcionales y valores sin antecedentes también se han registrado en el mercado eléctrico y en los derechos de emisión. Unos arrastrados por otros en un alternarse de tormentas perfectas, no han dejado respiro ni a los consumidores ni a las comercializadoras.

Y como si no fuera bastante, Europa no ha sido capaz de reducir su dependencia del gas ni de reforzar su posición frente Rusia para asegurar el suministro. Las tensiones geopolíticas minan la seguridad de los sistemas energéticos y se traducen en más incertidumbre e inestabilidad.

Un posible cambio de tendencia no será consecuencia de decisiones programadas y sopesadas. Solo podría darse por la caída de la demanda para generación eléctrica en los meses de primavera.

Nadie nos garantiza que no vuelvan a producirse más tormentas perfectas. Así que lo más seguro es que tengamos que aprender todos a convivir con las montañas rusas de los mercados energéticos.