Imparable la subida en los precios

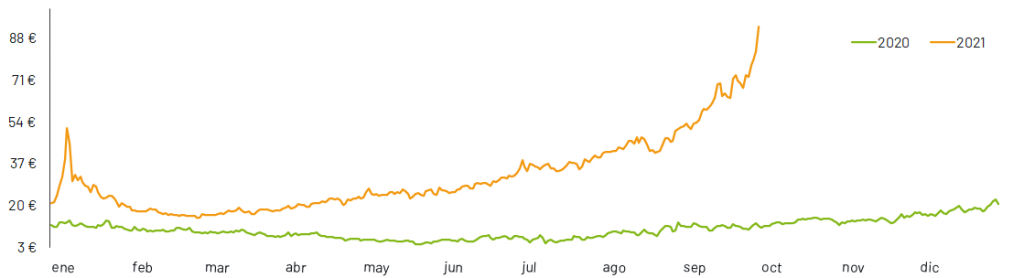

El mercado gasista está desenfrenado. La situación se endurece en todos los mercados y hace pronosticar la llegada de una crisis energética a nivel mundial. El precio medio de MIBGAS en su producto D+1 se ha situado en 65,2 €/MWh. Esta cifra supera ampliamente la alcanzada el pasado mes de agosto de 44,8 €/MWh. El incremento es de un 45 % en tan solo un mes. Es la mayor subida registrada hasta el momento.

Los precios alcanzados durante los últimos días de septiembre han propiciado el incremento en la media anual. Se supera ya la barrera de los 30 €/MWh. En concreto el precio medio anual se sitúa en 31,51 €/MWh.

Gráfica 1: Evolución del precio D+1 MIBGAS (€/MWh) año 2020 y 2021

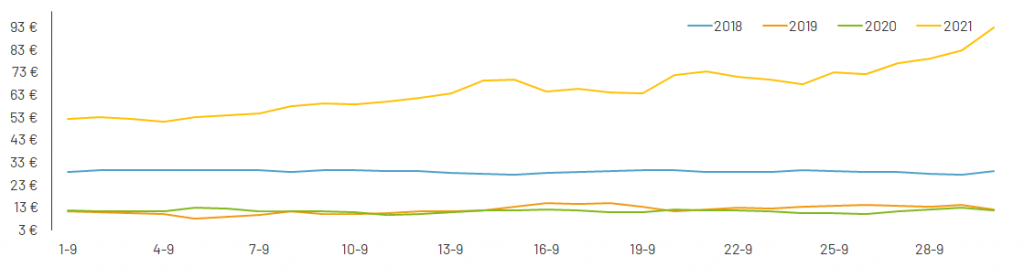

Es evidente que los precios de este año superan cualquier cifra previamente alcanzada. Esta situación tan excepcional se acentúa durante el mes de septiembre. De hecho se amplía aún más el diferencial con los tres años previos, incluido 2018, cuya media (28,95 €/MWh) destaca frente al 2019 y 2020.

Gráfica 2: Evolución del precio D+1 MIBGAS (€/MWh) en septiembre de los años 2018, 2019, 2020 y 2021

De hecho, como se muestra en la gráfica, los años previos tomaron valores prácticamente iguales, rondando los 11-12 €/MWh.

Es decir, septiembre 2021 supera en más de tres y cuatro veces los precios alcanzados en los años pasados. Además la tendencia de los últimos días confirman que el mercado está totalmente desenfrenado.

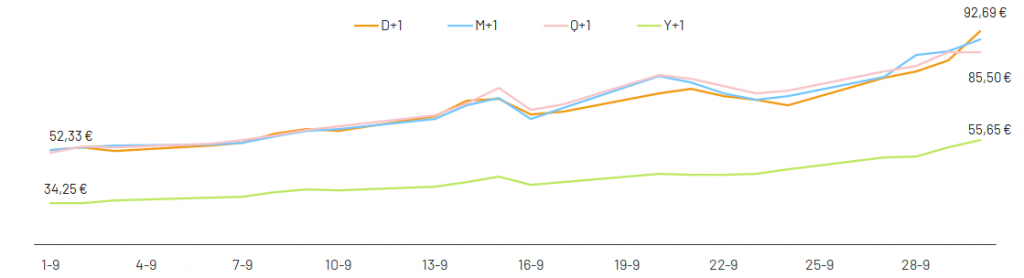

El 2022 rompe la barrera de los 55 €

No solo las cotizaciones de los productos spot están reflejando la escasez de la oferta frente la demanda. El precio del resto de productos ha sido arrastrado hacia la misma tendencia alcista.

El incremento intermensual supera los 30 €/MWh tanto en los productos mensuales como en los trimestrales. Incluso el producto anual supera los 50 €/MWh, hasta llegar a los 55,65 €/MWh al finalizar el mes. Este incremento insólito añade aún más preocupación.

La media del M+1 ha sido de 67,1 €/MWh, la del Q+1 de 66,8 €/MWh y la del Y+1 de 42,3 €/MWh.

Gráfica 3: Evolución de los productos D+1, M+1, Q+1 y Y+1 de MIBGAS (€/MWh) durante el mes de septiembre de 2021

Para poder entender mejor que es lo que ha provocado el actual nivel de precios del gas en el mes de septiembre, analizaremos uno a uno los fundamentales.

Aumenta la demanda

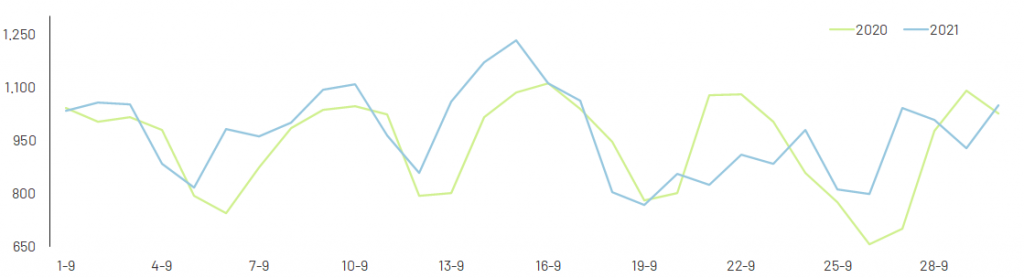

La demanda nacional de gas natural ha sido de 30.267 GWh. Este valor supone un incremento del 2% con respecto el 2020. La recuperación económica a medida que remite los efectos del coronavirus ha impulsado tanto la demanda industrial como la demanda para generación eléctrica.

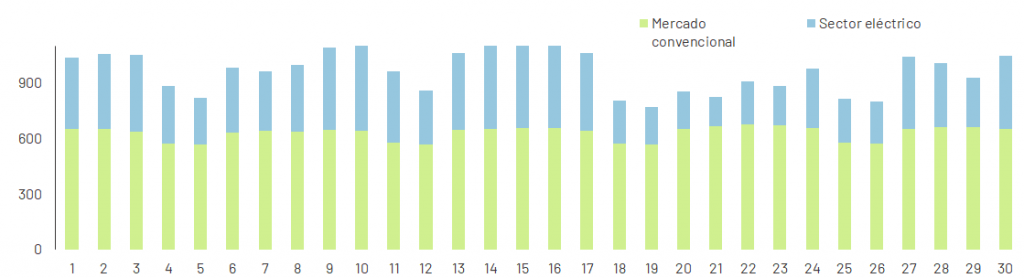

Gráfica 4: Evolución de la demanda nacional de gas natural (GWh) en septiembre de 2020 y 2021

La demanda anual alcanza los 263.930 GWh. No muestra apenas variación con respecto a los valores del año previo. La demanda convencional, que supone el 77 % del total, ha aumentado un 6,9%. En cambio, la demanda para generación eléctrica ha caído un 18%.

Gráfica 5: Evolución de la demanda nacional de gas natural (GWh) desagregada en convencional y eléctrico en septiembre de 2021

A nivel mensual la demanda convencional alcanza los 20.073 GWh, representando el 66,3 % de la demanda total. Este valor supone un incremento del 4,2 % con respecto al mismo mes del año anterior.

Por otro lado, la demanda de gas natural destinada a la generación eléctrica se recupera y llega a alcanzar valores similares a los de hace un año. Representa el 33,7 % del total, que se traduce en 10.194 GWh consumidos.

Persisten los problemas de abastecimiento

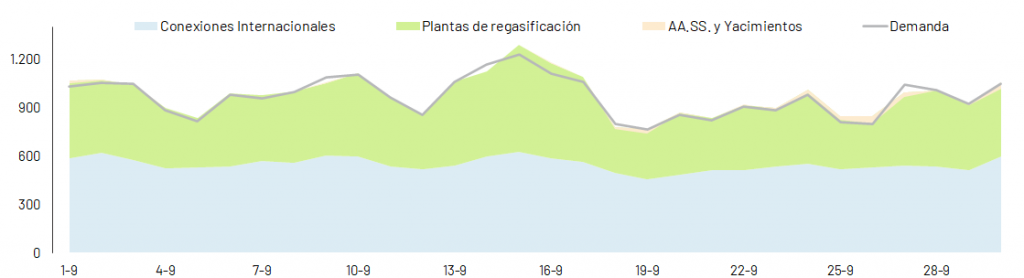

La demanda de gas ha estado soportada en un 56 % por las llegadas por gasoducto desde las conexiones internacionales, el 46 % restante por las plantas de regasificación.

Las llegadas desde Argelia mantienen un nivel elevado, con un total de 14,9 TWh recibidos. También se registra un saldo positivo importador con Francia, recibiéndose un total de 1,6 TWh. Por otro lado, los flujos en la interconexión con Portugal han disminuido y apenas se exportan 39 GWh.

En cuanto al GNL, España ha recibido un total de 19 buques. Destacan las llegadas a la planta de Huelva, en total 6, que han permitido finalizar el mes con un llenado del 77%. También en niveles altos se encuentran las plantas de Bilbao (95%) y la de Cartagena (88%). Sin embargo, el bajo nivel de algunas otras, como la de Sagunto (10%), hace que la media total se sitúe en el 55%.

Gráfica 6: Evolución de las entradas netas al sistema (GWh) en septiembre de 2021

Las inyecciones a los almacenamientos subterráneos han continuado durante este mes, aumentando el nivel hasta el 71%. Esto supone una demanda adicional de gas natural de 0,3 TWh, mucho inferior a los meses previos.

Tensión en toda Europa

La tensión de precios que vivimos cada día en el PVB responde a fundamentales del mercado gasista internacional. De hecho, observamos que la tendencia de los principales mercados europeos va de la mano.

Por una lado, nos encontramos con niveles crecientes de demanda, sobre todo por parte de los países asiáticos. Por otro, el elevado precio de las emisiones de dióxido de carbono ha hecho que el gas desplace a otras fuentes fósiles más contaminantes, incrementando la demanda procedente del sector eléctrico. La intensificación de la demanda también se debe a la aceleración en la recuperación económica.

Analizando la oferta nos encontramos una situación más tensa aún. Los problemas de escasez se deben a varios factores. En la conexión con Rusia, se ha decidido no incrementar los flujos por Ucrania y se esperan retrasos en la puesta en marcha de Nord Stream 2 hasta el inicio del próximo año. Si además tenemos en cuenta la tensión generada en torno a los contratos de gas argelino a través de Marruecos y el nivel excepcionalmente bajo de los almacenamientos subterráneos, el mercado del gas con razón esta desenfrenado.

Más información sobre la oferta y demanda en la newsletter de MIBGAS del tercer trimestre.

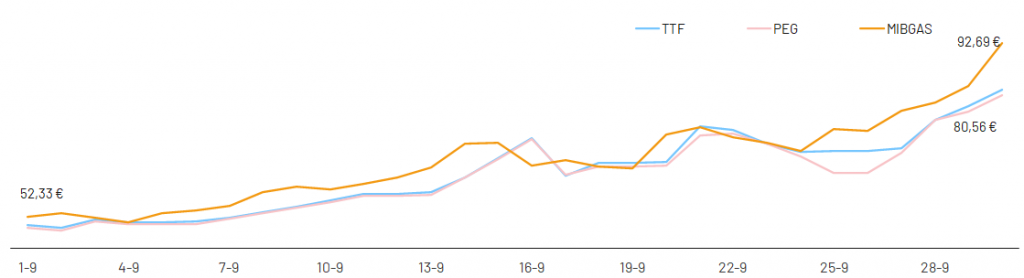

La curva de los precios spot de gas natural en Europa rondaba a principios de mes los 50 €/MWh hasta llegar a los 80 €/MWh. Con este nivel de precios, también se observa un aumento en el spread entre los mercados.

Gráfica 7: Evolución de los precios D+1 del TTF, PEG y MIBGAS (€/MWh) en septiembre de 2021

El TTF se sitúa de media en 62,38 €/MWh: el spread con MIBGAS es de 2,86 €/MWh.

El mercado francés ha cotizado a 61,49 €/MWh. El spread con MIBGAS también aumenta (3,75 €/MWh).

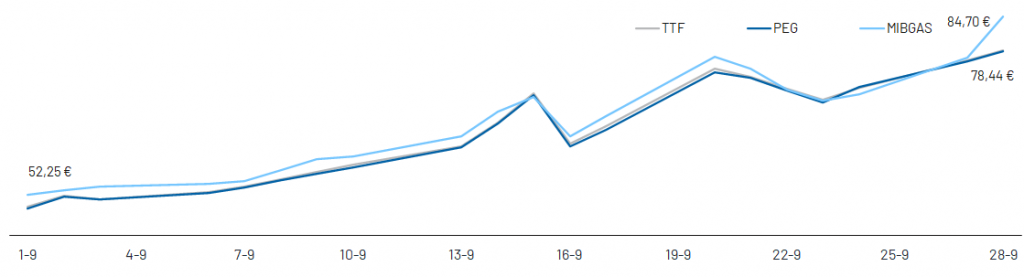

La evolución en los precios del producto M+1 se asemejan a las del D+1 y siguen una senda muy similar entre mercados. El mercado holandés se ha situado de media a 66,09 €/MWh y el francés lo ha hecho a 65,81 €/MWh. El spread de ambos mercados con MIBGAS es respectivamente de 1,00 y 1,28 €/MWh.

Gráfica 8: Evolución de los precios M+1 del TTF, PEG y MIBGAS (€/MWh) en septiembre de 2021

Los ciclos combinados lideran el mix energético

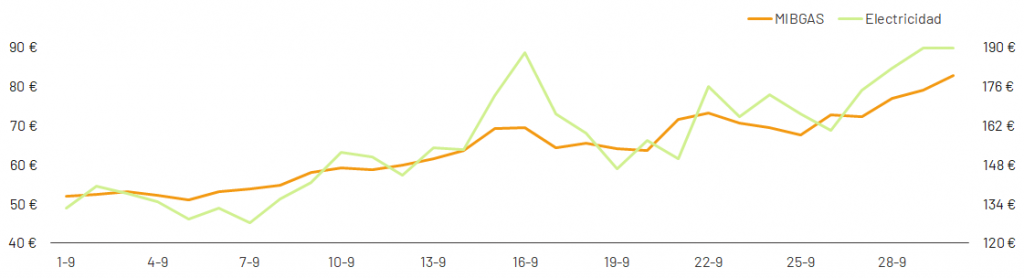

El precio de la electricidad en septiembre también supera cualquier expectativa previa. Durante este último mes se ha incrementado en 50 €/MWh. Es decir, el pool ha cotizado de media a 156,14 €/MWh. Esto supone un diferencial con el año 2020 del 272%.

También ha aumentado la media anual hasta los 78,25 €/MWh. Esta situación no solo se ve reflejada en los precios spot, ya que los precios de futuros registran día tras día un nuevo máximo. De hecho, el Y+1 ha registrado un nuevo récord a 134,8 €/MWh. ¿Quién se plantea hacer coberturas?

Este escenario es resultado de diversos factores, entre ellos la composición del mix de generación. En septiembre los ciclos combinados lideran el mix con una cuota del 24 %. Se trata del valor más alto durante todo el 2021, coincidiendo con una aportación renovable muy escasa.

Es fundamental tener en cuenta que el mercado español depende del gas natural para respaldar las variaciones en el nivel de generación de las fuentes renovables. De ahí la correlación tan elevada entre mercados.

En la siguiente gráfica se observa la tendencia ascendente de ambos, que mutuamente se apoyan para alcanzar sus niveles máximos al finalizar el mes.

Gráfica 9: Comparativa de los precios spot de OMIE (€/MWh) y MIBGAS (€/MWh)

Si continuamos analizando el mix de generación, observamos que la nuclear queda relegada en un segundo puesto con una cuota del 23,7 %.

Como habíamos comentado, la aportación de las renovables ha sido escasa, en concreto del 35,9 %. Sin duda, el valor más bajo del 2021, cuya cuota media se situaba en un 49,5 %. Este valor se debe principalmente a la caída de la generación eólica (15,4 %).

Otras fuentes como la hidráulica o la fotovoltaica también han perdido participación con un 6,8 % y un 9,2 % respectivamente.

La demanda eléctrica se ha situado en 21.072 GWh, lo que se traduce en un incremento del 2,8 % con respecto al 2020. En cuanto al consumo acumulado en lo que llevamos de año es un 3,6 % superior, con una demanda total de 192,6 TWh.

Puedes encontrar más información en nuestro post mensual.

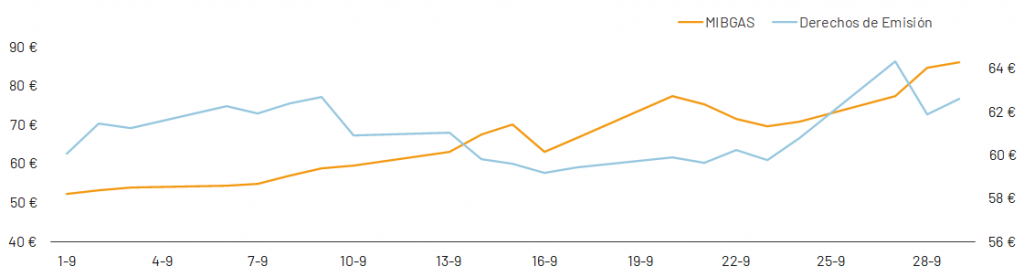

No baja el precio de las emisiones

Al igual que el resto de fundamentales, los derechos de emisiones siguen en máximos históricos. Como bien se observa en la siguiente gráfica, se produce el nuevo récord se produce el lunes 27 de septiembre situándose a 64,3 €/t.

El precio medio ha sido de 61,02 €/t, superando la barrera de los 60 € en la mayor parte del mes. El incremento de su demanda durante los últimos meses, consecuencia de la recuperación económica, así como la dependencia del uso de fuentes fósiles, han permitido llegar hasta la situación actual. Si además se tienen en cuenta los movimientos especulativos dentro del mercado, así como las decisiones más ambiciosas en materia energética por la Comisión Europea, la situación se agrava.

Gráfica 10: Comparativa de los precios de los derechos de emisión (€/t) y MIBGAS (€/MWh)

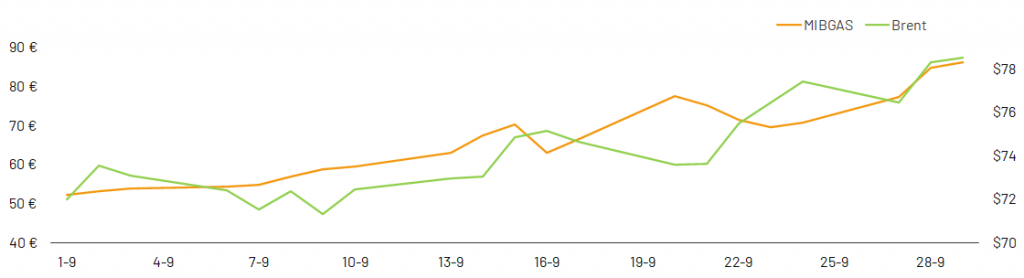

El Brent en máximos

Durante los últimos días del mes se registraron máximos también en el precio del brent. En concreto llegó a cotizar a 78,5 $/b. La media mensual se ha situado en 74,4 $/b.

Las cotizaciones durante todo el mes han ido al alza. El aumento sostenido de la demanda gracias a la recuperación económica, han incentivado la subida de precios que a su vez se ha frenado gracias a los incrementos en la producción. Otros factores, como los huracanes en EEUU que afectaron en su producción o la subida del dólar, también tuvieron un efecto efecto importante en los precios.

Gráfica 11: Comparativa de los precios spot del Brent ($/b) y MIBGAS (€/MWh)

Esta crisis energética también está afectando a las cotizaciones del petróleo ya que, como hemos visto, han seguido una senda muy parecida a la del mercado español de gas y por ende a los hubs europeos. Por ello, la ventaja competitiva de los contratos de gas indexados al Brent de los últimos meses podría agotarse muy pronto.

Crece la preocupación al acercarse el invierno

La preocupación en el mercado es creciente. El mercado gasista está desenfrenado y pronto llegará el invierno. Con el, podrían agravarse los problemas de abastecimiento e incrementarse todavía más los precios.

La única esperanza hay que reponerla en la actividad del gestor técnico para prever y aliviar los posibles problemas de abastecimiento. De hecho, para esta campaña invernal se ha decidido incrementar en más de un 20 % las reservas exigidas a los agentes del mercado en enero (más información en este link). Es decir, se están tomando medidas para evitar episodios, como los ocurridos en enero de este año, en los que la seguridad de suministro se pone en riesgo. De hecho, teniendo en cuenta que los AA.SS. inician la temporada al 74 % (frente al 91% de hace un año) podría darse una situación bastante peor.

Con gran expectación, veremos como avanzan estos meses y que medidas adicionales se toman desde las instituciones para que ningún agente del mercado y usuario final quede totalmente desprotegido y para que las consecuencias del encarecimiento del gas tanto en los precios de la electricidad como en la economía no sean más graves.