Los precios seguirán al alza hasta la próxima primavera

El pasado 15 de noviembre, ACER (European Union Agency for the Cooperation of Energy Regulators) ha publicado un informe de evaluación de las coyunturas alcista del mercado eléctrico (puedes encontrar los detalles aquí). En él, se enumeran como las principales causas de los precios elevados de la electricidad, el grado de dependencia de los mix energéticos del gas y el nivel de las interconexiones con el resto de países europeos. Además, se remarcan los beneficios del sistema marginalista y de la armonización de los mercados para fomentar las nuevas inversiones en energías limpias.

Por tanto, una vez más, el sector se queda sin una respuesta concreta y efectiva a la crisis energética que está viviendo toda Europa.

Es más, no se espera un cambio de tendencia en los mercados hasta la próxima primavera, lo que hace temblar comercializadoras y consumidores, debilitados por tantos meses de precios caros.

La única nota positiva es que por primera vez desde febrero, se registra una inversión de tendencia del pool.

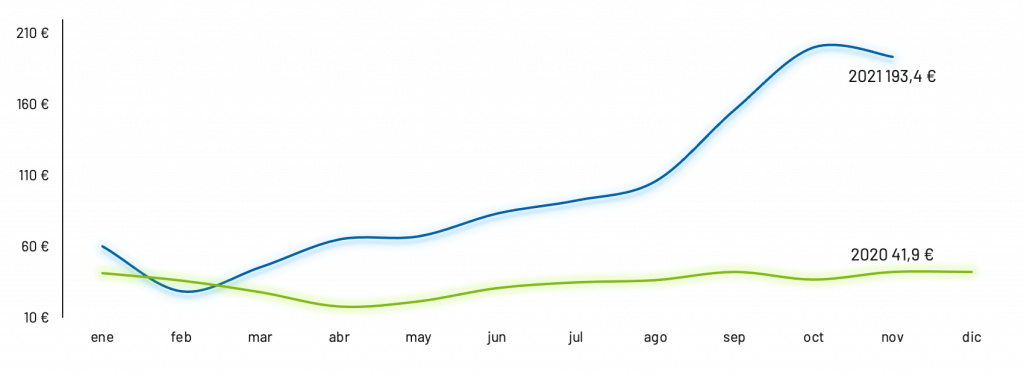

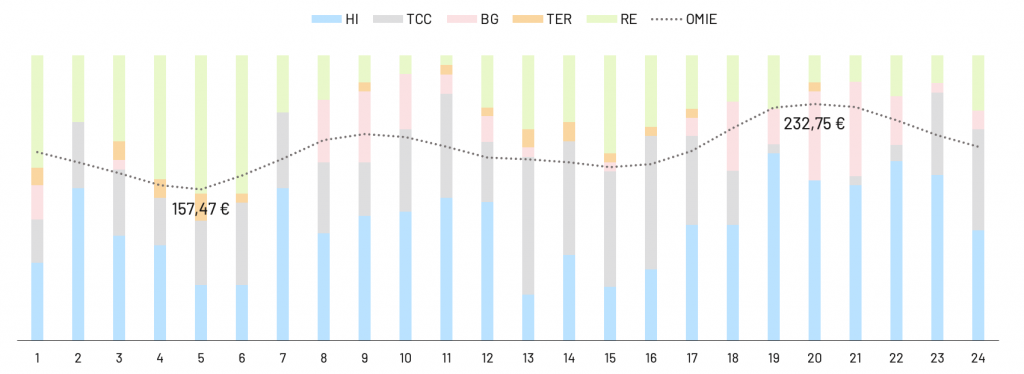

El precio OMIE registra una media de 193,4 €/MWh. Esta cifra supone una disminución de 6,7 € con respecto a octubre. Sin embargo, el encarecimiento frente al mismo mes del año pasado es del 361,3%.

A tan solo un mes de finalizar el año, resulta muy difícil prever si el mercado alcanzará un nuevo récord. Esto dependerá del nivel de la demanda con la llegada del invierno, de las tensiones en el suministro de gas y de la penetración renovable en el mix.

Gráfico 1: Precio del mercado diario €/MWh.

Mientras tanto, la media anual del pool ha alcanzado ya los 99,8 €/MWh, incrementándose en más de 9 € con respecto al mes pasado y registrando un diferencial con el periodo equivalente de 2020 de 66,5 €. Se espera finalizar 2021 con un precio de mercado superior a los 100 €/MWh.

Las bajas temperaturas empujan el consumo al alza

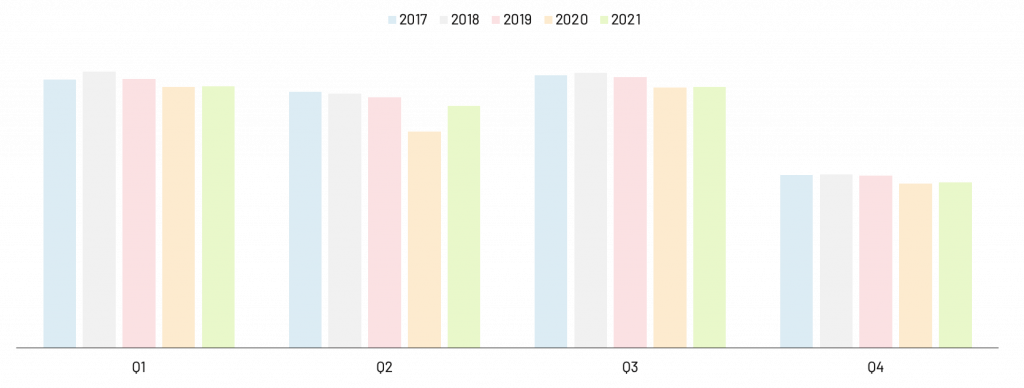

En noviembre, la demanda nacional se estima en 21.517 GWh y registra un incremento del 3,9% con respecto al mismo mes del año pasado. Esto se debe a la ola de frio que ha golpeado la Península a partir del día 21. Sin embargo, se trata del segundo valor más bajo registrado en el periodo 2017-2021.

Es decir, tal como hemos venido observando durante todo el año, el nivel de demanda sigue lejos de los valores pre-COVID.

Gráfico 2: Evolución demanda años 2017-2021

Si bien es cierto que durante el segundo trimestre de 2021 se ha alcanzado un incremento en doble dígito (12%) con respecto al 2020, en ningún trimestre nos hemos acercado a los valores del periodo 2017-2019.

De hecho, la demanda anual se estima hasta la fecha en 234 TWh, un 3,2% superior al 2020 pero un 4,1% inferior a la media 2017-2019 (244 TWh).

El pool y la demanda juntos al alza

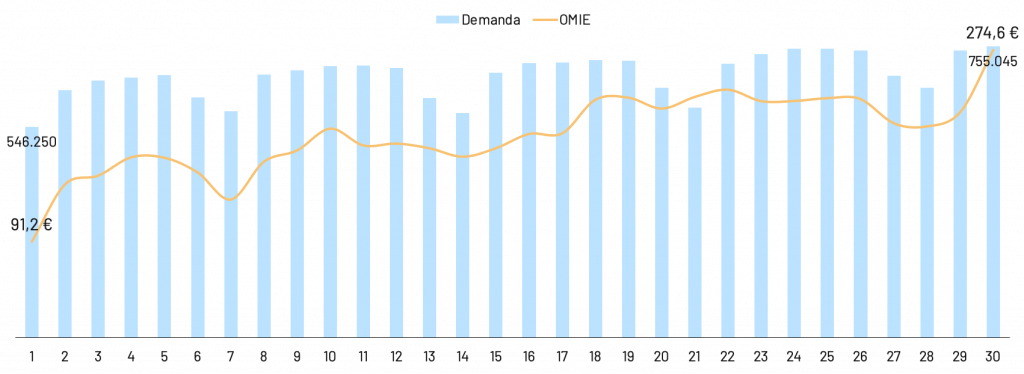

La media del precio OMIE se ha incrementado de semana en semana a medida que se ha registrado un mayor nivel de demanda.

Sin embargo, el coeficiente de correlación entre variables es de 0,7: esto se debe al mayor ritmo de crecimiento del precio respecto al consumo. Este efecto puede observarse claramente en el gráfico 3. Durante la primera semana del mes OMIE registraba una media de 146,2 €/MWh para alcanzar en la semana cuatro los 221,4 €/MWh (+51,4%). En cambio, la demanda aumentaba, en el mismo periodo, de un 13,5%.

Gráfico 3: Comparativa precio OMIE (€/MWh) versus demanda (MWh)

Cabe destacar que los valores mínimo y máximo de precio y demanda se han producido respectivamente el primero y último día del mes. El día 1 la demanda alcanzaba los 546 GWh y el MWh se negociaba a tan solo 91,2 € (el segundo valor más bajo registrado desde el pasado 17 de agosto). El día 30 el mes cerraba con el pool a 274,6 €/MWh (el segundo valor más caro del año) y la demanda a 755 GWh.

Contrariamente a lo esperado, el spread se reduce hasta los 183 €, 17 € por debajo del mes de octubre. La volatilidad del mercado sigue muy elevada, a pesar de mantenerse el precio por encima de los 200 € desde el día 18.

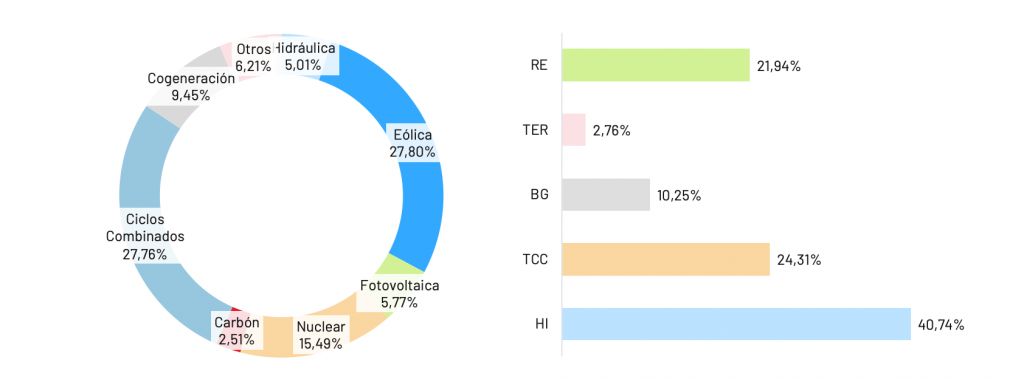

Eólica y ciclos combinados comparten el liderazgo del mix

La eólica retoma la primera posición en el mix energético, suponiendo el 27,8 % del total generado. Es el tercer valor más alto registrado en 2021. Mismo así, comparte el liderazgo con los ciclos combinados que igualan su porcentaje de aportación. El gas alcanza un nuevo récord de producción en lo que llevamos de año.

Desplazada en tercera posición se encuentra la nuclear. La parada por recarga de los reactores de Almaraz, Cofrentes y Ascó I ha supuesto una caída de la generación hasta el 15,5% del total.

La contribución de la hidráulica se ha mantenido estable en un 5% mientras la fotovoltaica sigue disminuyendo su peso hasta el 5,7%. También disminuye levemente la contribución de la cogeneración que marca su segundo valor más bajo del año en un 9,4 %.

Lideradas por la eólica, las energías renovables sigue incrementando su ratio de cobertura de la demanda hasta el 41,7%.

A nivel anual, continúa siendo la eólica la primera fuente del sistema con el 22,7% del total generado, seguida por la nuclear (21,2%) y los ciclos combinados (16,7%). La hidráulica se mantiene en cuarta posición con el 11,4 %.

Gráfico 4: Mix de generación y tecnologías que marcan el precio

A pesar del nivel de producción reducido (5%) la hidráulica mantiene el liderazgo entre las tecnologías que marcan el precio.

Este mes, el porcentaje de horas «a precio de hidráulica» en sus dos vertientes, generación y bombeo, se reduce hasta el 51%, 8 puntos porcentuales por debajo de octubre.

En el ranking de tecnologías destaca la segunda posición de los ciclos combinados con el 24,3%, el doble que hace un mes. En cambio, el regimen especial ocupa la tercera posición con el 21,9%. Esto supone una disminución de 2 puntos porcentuales frente al mes pasado.

Es decir, el gas no solo ha ganado peso en el mix de generación sino también entre las tecnologías que marcan precio.

Crece la dependencia del gas

El encarecimiento del precio del gas natural se traduce en un incremento de los precios ofertados por parte de los ciclos combinados, desplazando al alza también las ofertas del resto de generadores.

Se ha analizado reiteradas veces el aprovechamiento del coste oportunidad por parte de la hidráulica, pero podemos extender esta práctica a cualquier tecnología en un escenarios de precios tan altos.

Gráfica 5: Correlación Precio Omie – Porcentaje de horas en las que cada tecnología marca precio

Un mes mas, se registra el precio medio horario más caro en concordancia del mayor porcentaje de horas a precio de agua (suma HI+BG).

En cambio, se observa un desplazamiento de las horas más baratas desde la franja 15-17 hacía la madrugada. De hecho, el precio medio horario más económico se registra en la hora 5, en concomitancia del mayor número de horas a «precio de renovables». Este desplazamiento puede atribuirse a la menor aportación fotovoltaica.

La gráfica muestra también como en las horas más cara (19-21) la hidráulica en sus dos vertientes, consigue desplazar totalmente a los ciclos combinados y dejar en mínimos el porcentaje de horas en las que marca precio el regimen especial.

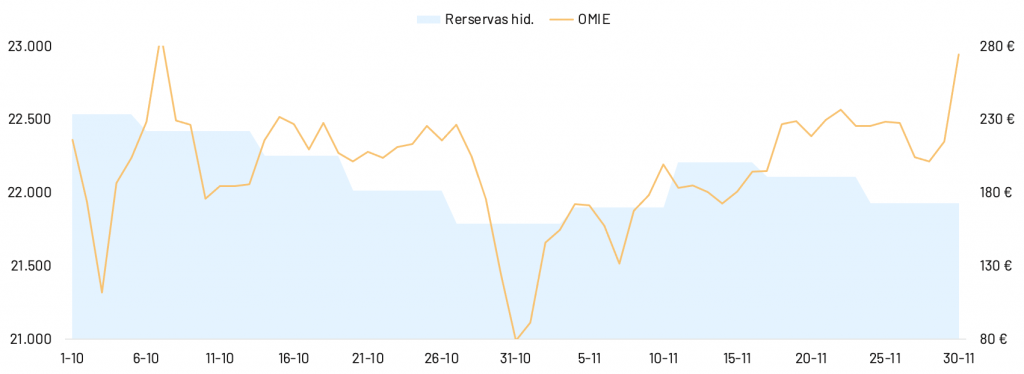

Volviendo a observar la correlación entre reservas hídricas y precio de mercado vemos cómo la hidráulica ha aprovechado al máximo el escaso recurso disponible.

Gráfico 6: Reservas hídricas (hm3) versus precios OMIE (€/MWh)

Tras alcanzar el nivel mínimo anual de reservas en 21.789 hm3 a finales de octubre, en concomitancia de precios más moderados, durante la primera quincena de noviembre, se ha aprovechado para bombear agua hacía arriba e incrementar las reservas hasta los 22.200 hm3.

A partir del día 18, al volver a registrarse precios por encima de los 200 €/MWh, disminuye otra vez el nivel de reservas hasta los 21.929 hm3.

¿Qué pasará con el gas?

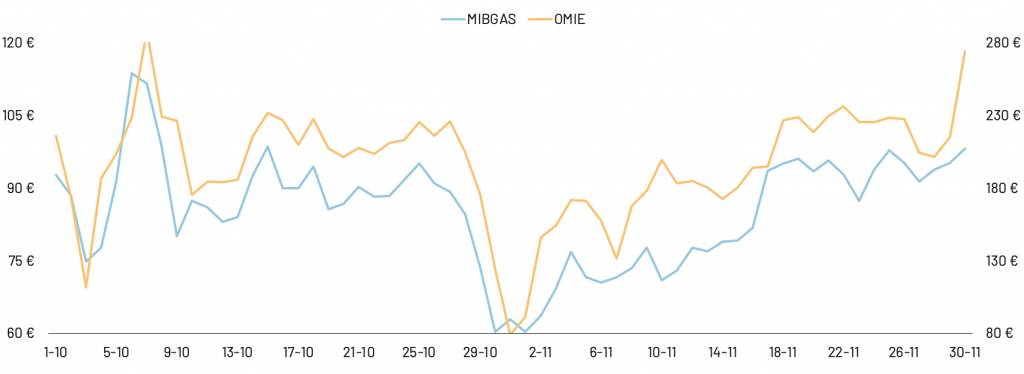

Los problemas de abastecimiento de gas siguen presionando al alza los precios en todos los mercados europeos.

A pesar de una leve relajación, se siguen observando valores muy superiores a los datos históricos y la dependencia de las decisiones sobre el Nord Stream 2 no ayuda a la volatilidad del mercado.

El precio medio de MIBGAS en su producto D+1 se ha situado en 83,1 €/MWh, siendo tan solo 4,7 € inferior a octubre y 69,9 € más caro que el mismo mes del año anterior.

La gráfica muestra como se mantiene elevada la correlación entre el mercado eléctrico y gasista en sus cotizaciones spot. Desde septiembre no ha bajado de 0,85. Es decir, el encarecimiento del gas está siendo el driver principal de la subida del precio de la electricidad.

Gráfica 6: Correlación MIBGAS-OMIE

A nivel anual, la media MIBGAS alcanza los 41,35 €/MWh, frente a los 9,5 €/MWh del 2020. Aumenta la distancia entre años, además de incrementarse cada mes más el diferencial con las medias históricas.

La incapacidad de los países europeos de hacer frente a los problemas de suministro de gas, junto con la creciente demanda de los ciclos combinados para hacer frente a la mayor demanda eléctrica, no pueden que traducirse en nuevos repuntes en los mercados energéticos de cara al invierno.

Para más información sobre el mercado gasista puedes consultar nuestro post mensual.

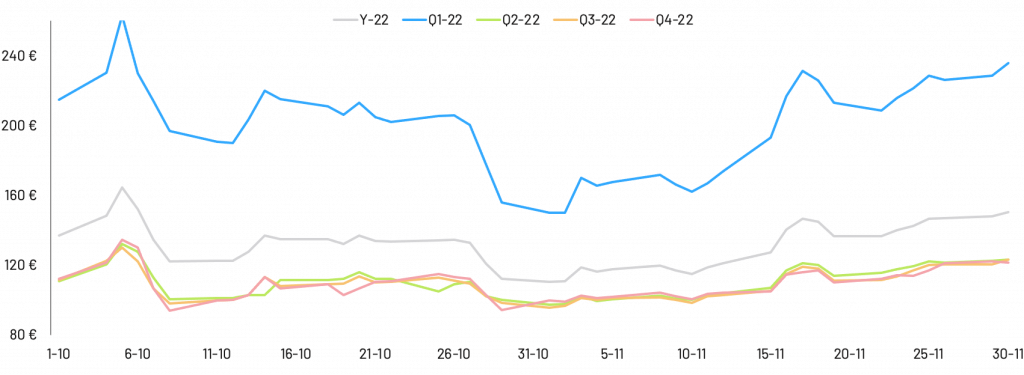

La inestabilidad del mercado se traslada a los futuros

La inestabilidad de los mercados energéticos y del marco geopolítico se traducen en una volatilidad sin antecedentes en el mercado de futuros.

Esto no solo dificulta cualquier decisión estratégica sino que impide la formación de señales de precio robustas tanto para el corto como para el largo plazo.

Analizando las cotizaciones del Q1-2022 observamos un nivel medio de precios muy superior al resto de trimestres del próximo año. Durante el mes de noviembre ha cotizado en media a 195 €/MWh, 12 € por debajo de octubre. Sin embargo, el mes ha finalizado en 236 €/MWh y se ha registrado un spread de 86 €.

El resto de productos, a pesar de mostrar menor volatilidad, ha seguido la misma tendencia: las cotizaciones han caído durante la primera quincena del mes para luego repuntar con fuerza a partir del día 18.

El producto Y+1, tras alcanzar su máximo en octubre a 164,5 €/MWh, ha cerrado noviembre en 150,5 €/MWh.

Gráfico 7: Fluctuaciones mercado de futuros (MEFF)

Será difícil que los mercados recuperen confianza y estabilidad en el corto plazo. La única certeza parece ser que una primera inversión de tendencia de precios se produzca en primavera.

¿Cómo deberían construir ofertas a precio fijo las comercializadoras hasta entonces? ¿Se trasladará otra vez el riesgo de mercado a los consumidores?

Muchas empresas ya se han visto obligadas a traspasar todos sus clientes a contratos indexados.

El fracaso de la COP26

A principio de noviembre, en Glasgow, se celebraba la Conferencia de las Naciones Unidas sobre el Cambio Climático (COP 26). Los resultados, lejos de ser satisfactorios, han añadido todavía más incertidumbre no solo sobre el futuro del planeta si no también sobre la eficiencia de mecanismos de mercado como los EUA (puedes encontrar más detalles sobre la COP26 aquí).

Consecuentemente, el precio medio de la tonelada de CO2 ha vuelto a incrementarse hasta los de 66 €/ton. Esto supone un encarecimiento de más de 6 € con respecto al mes de octubre. Además, se ha registrado un nuevo máximo diario en 75,3 €/ton.

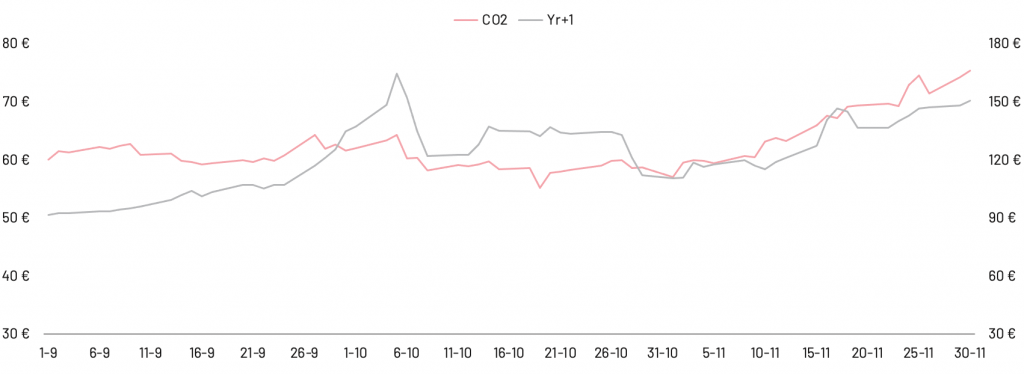

Gráfico 8: Correlación tonelada de CO2- Year-22

La gráfica 8 muestra como también se recupera la correlación con el precio del YEAR-22, que había disminuido en los meses anteriores por el mayor impacto del gas en la formación del precio.

Es decir, la falta de un marco regulatorio y de unos compromisos claros y concretos en materia de clima, también incide negativamente en las expectativas de mercado.

¿Cuántas comercializadoras sobrevivirán hasta la primavera?

Los precios en los mercados energéticos siguen en valores anómalos, muy por encima de las medias históricas y lejos de poder ser soportados muchos meses más por las comercializadoras y los consumidores.

La Unión Europea y los gobiernos nacionales son incapaces de tomar decisiones efectivas de corto plazo. Se limitan a comentar lo obvio (que las coyunturas actuales se deben principalmente de la dependencia de los mix energéticos del gas) y a declarar que la situación se revertirá probablemente en primavera.

Mientras tanto, el precio de la electricidad se mantiene establemente por encima de los 200 €, el gas sigue registrando valores superiores a los 90 € y los derechos de emisión marcan nuevos récord.

Consecuentemente, el mercado de futuro es incapaz de proporcionar señales de precio robustas que soporten las decisiones de comercializadoras y consumidores.

Si a todo esto añadimos las presión financiera, los retrasos en la facturación, el incremento del circulante, los requerimientos cada vez más restrictivos por parte de la CNMC, el malestar de los consumidores que sufren las comercializadoras, no podemos que esperar que muchas de ellas no sobrevivirán hasta la primavera.