El pool rompe la barrera de los 200 €

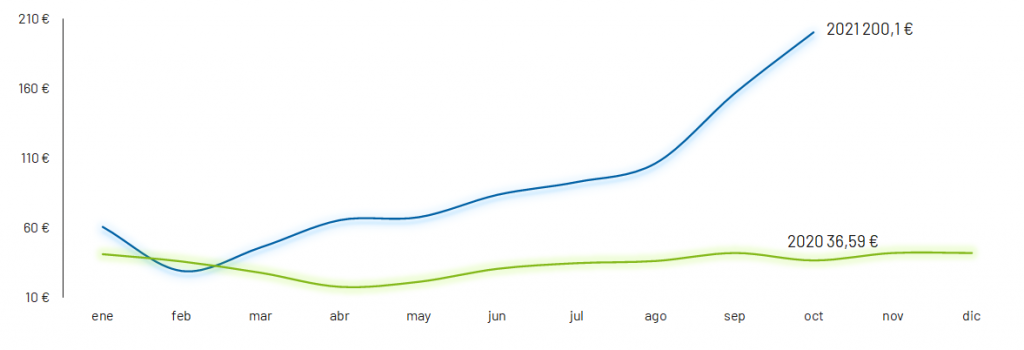

La media OMIE alcanza su nuevo récord mensual en 200,1 €/MWh. El pool rompe la barrera de los 200 €. Esta cifra supone un encarecimiento de 43,9 € con respecto a septiembre y del 446,8% frente al mismo mes del año pasado.

Continúa el crecimiento exponencial del pool a principio del cuarto trimestre de 2021 que, por la estacionalidad de la demanda y las tensiones en el suministro de gas, se pronostica como el más caro de la historia.

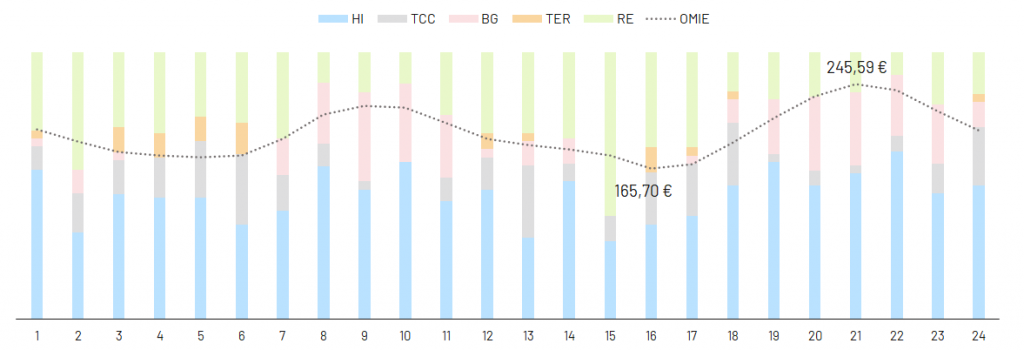

Gráfico 1: Precio del mercado diario €/MWh.

La curva 2021 sigue alejándose cada vez más de 2020. Es difícil creer que la media anual supere los 90,4 €/MWh, registrando un diferencial con el periodo equivalente del año anterior de 68 €/MWh.

Como veremos a continuación, los precios reflejan el encarecimiento del gas y la escasez de la producción renovable .

El nivel de precios desincentiva el consumo

El nivel excepcionalmente elevado de los precios de mercado ha desincentivado el consumo sobre todo en el sector industrial. Sobretodo la industria electrointensiva o cuyos ciclos productivos dependen en gran porcentaje del gas, se ha visto obligada a parar para no incurrir en costes tan elevados que supondrían márgenes negativos.

En octubre la demanda nacional se estima en 20.185 GWh y registra una disminución del 2,4 % con respecto al mismo mes del año pasado. De hecho, se trata de la demanda más baja de los últimos cinco años para este mes, cuyo promedio es de 21.292 GWh.

Por tanto, la recuperación económica tras la crisis sanitaria, podría verse fuertemente afectada por la escalada de precios en los principales mercados energéticos.

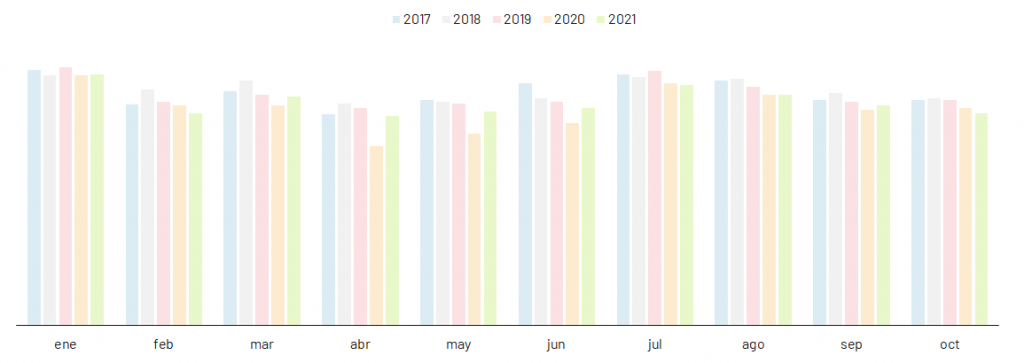

Gráfico 2: Evolución demanda años 2017-2021

Observando el nivel de demanda del periodo 2017-2019 se confirma que la recuperación del consumo eléctrico se dio durante los meses comprendidos entre marzo y junio y que ha ralentizado a partir de entonces para luego revertirse en octubre.

De hecho, a pesar de situarse un 3,4% por encima de 2020, la demanda 2021 es un 4,3 % inferior a la media del trienio 2017-2019. Por aquel entonces, se situaba entorno a los 222 TWh. En lo que llevamos de año, no superamos los 213 TWh.

El pool se desacopla de la demanda

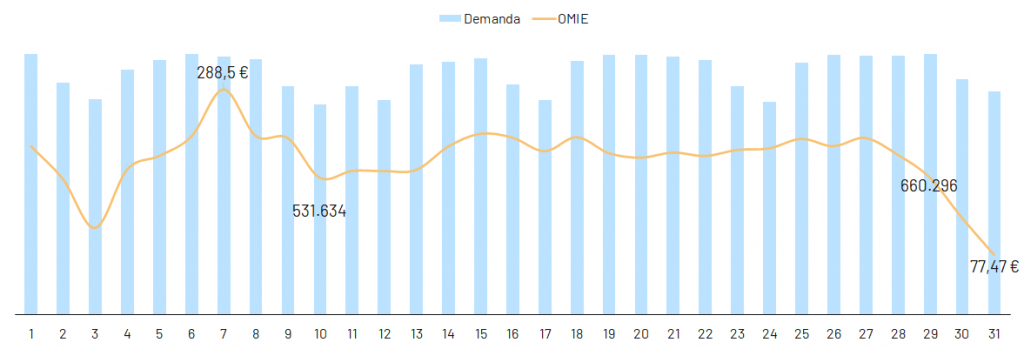

Observando las fluctuaciones de precios y demanda, vemos cómo el pool se ha mantenido por encima de los 200 €/MWh durante 21 días, con independencia del nivel de consumo. Sin embargo, se aprecia una diferencia entre los días laborables, cuya media han sido de 211,9 €/MWh, y los fines de semana que han sido mas baratos de unos 35 €.

Tras marcar nuevo máximo diario el día 7 en 288,5 €/MWh, el pool ha registrado valores entre los 175 € y los 227 € desde el día 10 y hasta el 29, para caer a 124,5 € el día 30 y cerrar el mes en 77,5 €/MWh. No se registrada un valor tan bajo desde el día 7 de agosto.

Al parecer, en la bajada de precio, incidió también la publicación del RD 23/2021, cuyo análisis detallado podéis encontrar aquí.

Gráfico 3: Comparativa precio OMIE (€/MWh) versus demanda (MWh)

Como consecuencia de la evolución tan peculiar de los precios, el spread de mercado supera los 200 €, aportando más inestabilidad a un mercado ya caracterizado por la incertidumbre y el miedo.

En cambio, la demanda se ha mantenido estable a lo largo de las semanas, siendo inferior durante los fines de semana. El mínimo se ha alcanzado el domingo 10 (532 GWh), mientras el máximo se ha registrado el viernes 29 (660 GWh).

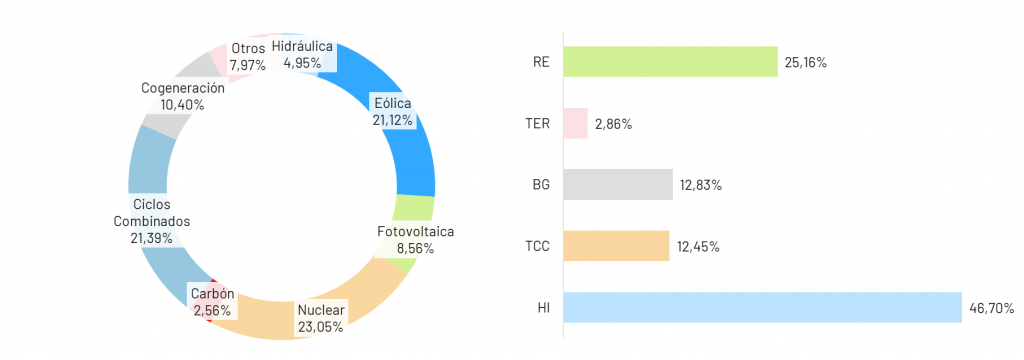

La nuclear retoma el liderazgo del mix

La nuclear retoma el liderazgo del mix energético, suponiendo el 23,1 % del total generado. Desplaza en segunda posición a los ciclos combinados con el 21,4 %. Sin embargo, este es su segundo valor más alto alcanzado durante el 2021.

En tercera posición, se encuentra la eólica cuya aportación (21,1%) sigue recuperándose poco a poco, a pesar de quedar lejos de los valores récord de principios de año.

La contribución de hidráulica y fotovoltaica disminuyen respectivamente hasta el 5,0 % y el 8,6 %. En cambio, la cogeneración se mantiene estable alrededor de su contribución media (10,4 %).

Tras marcar mínimos anuales en agosto y septiembre, las energías renovables registran un ratio de cobertura de la demanda del 42,9%. Sin embargo, a nivel anual, su porcentaje de aportación vuelve a disminuir hasta el 46,6 %.

A nivel anual, continúa siendo la eólica la primera fuente del sistema con el 22,0% del total generado, seguida por la nuclear (21,8%) y los ciclos combinados (15,6%). La hidráulica se mantiene en cuarta posición con el 12,0 %.

Gráfico 4: Mix de generación y tecnologías que marcan el precio

De nuevo, podemos observar como el liderazgo de la hidráulica entre las tecnologías que marcan el precio no depende de su nivel de generación. Las plantas programables son capaces de optimizar el recurso disponible, ofertando a precios marginales elevados cuando el sistema necesita su generación.

El porcentaje de horas “a precio de hidráulica” en sus dos vertientes, generación y bombeo, supera el 59%.

En el ranking de tecnologías destaca la segunda posición del régimen especial con un excepcional 25,2 %, suponiendo un incremento del 77,5 % con respecto el mes pasado. Por otro lado, se aprecia como los ciclos combinados, a pesar de su elevada generación, solo han marcado el precio el 12,5 % de las horas.

Renovables a precio de gas

Al mantenerse reducida la generación renovable, se incrementa la dependencia del mix energético de los ciclos combinados. El encarecimiento del precio del gas natural se traduce en un incremento de los precios ofertados, no solo por los ciclos combinados sino también por el resto de tecnologías.

Gráfica 5: Correlación Precio Omie – Porcentaje de horas en las que cada tecnología marca precio

Por ello, en octubre volvemos a registrar los precios horarios más caros en concordancia del mayor porcentaje de horas a precio de agua. En cambio, en las horas más baratas (15, 16 y 17) prácticamente desaparece la hidráulica en su vertiente de bombeo.

El elevado porcentaje de horas marcadas por el régimen especial sugiere que la hidráulica no es la única tecnología que ha aprovechado su coste oportunidad.

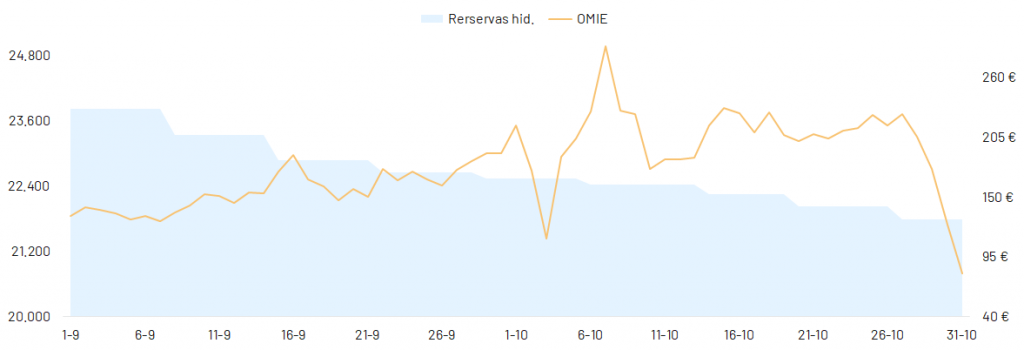

Volviendo a observar la correlación entre reservas hídricas y precio de mercado vemos cómo las reservas han disminuido muy rápidamente durante los últimos dos meses, aprovechando la escalada en el precio de mercado.

Gráfico 6: Reservas hídricas (hm3) versus precios OMIE (€/MWh)

El ritmo de desembalse en octubre continúa siendo constante. El mes finaliza con el nivel de reservas de 21.800 hm3, lo que supone una disminución de 6.300 hm3 en tan solo tres meses y un nivel de llenado muy por debajo de la media de los últimos 10 años (entorno al 39 %).

Al alza con el gas

La elevada volatilidad del mercado eléctrico se debe principalmente a la inestabilidad del sector gasista. Los mercados europeos han sufrido fluctuaciones excepcionales al recibir noticias contradictorias sobre el estado del suministro.

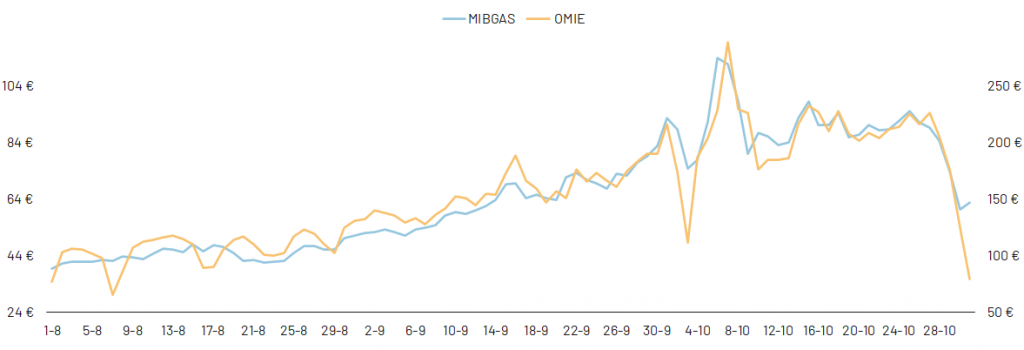

El precio medio de MIBGAS en su producto D+1 se ha situado en 86,79 €/MWh, siendo un 33 % superior que en septiembre y 73,3 € más caro con respecto a octubre 2020.

La gráfica muestra una vez más la elevada correlación entre ambos mercados en sus cotizaciones spot. El encarecimiento del gas así como sus caídas se reflejan de forma directa en el precio de la electricidad.

Gráfica 6: Correlación MIBGAS-OMIE

Las cotizaciones medias a lo largo del 2021 se establecen en 37,15 €/MWh, frente a los 9 €/MWh de media del 2020. Por lo que aumenta la distancia entre ambos mercados, al igual que en el mercado eléctrico.

A medida que avanzan los meses y las temperaturas disminuyen, aumenta el riesgo de escasez de suministro de gas. En octubre, la presión ejercida por la finalización del contrato de suministro desde Argelia a Tarifa ha desestabilizado enormemente el mercado. Por tanto, la dependencia energética de España y el resto de países europeos podría añadir más tensión al mercado eléctrico.

Para más información sobre el mercado gasista puedes consultar nuestro post mensual.

La volatilidad del pool se traslada a los futuros

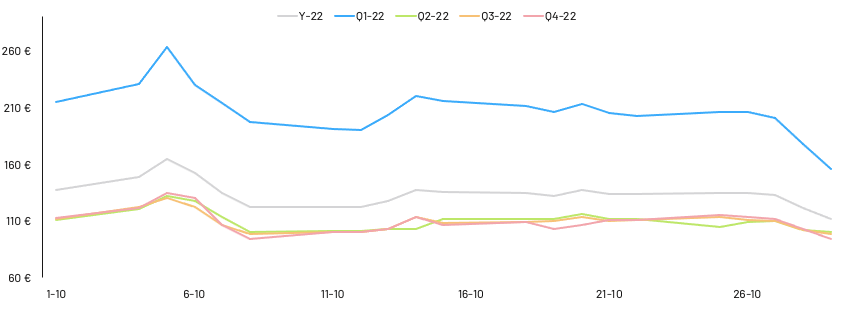

Como hemos visto, las cotizaciones del spot se han caracterizado por la amplitud de los cambios de tendencia. Esta elevada volatilidad también se ha reflejado en las cotizaciones de los futuros.

Tal y como vimos en septiembre, el primer trimestre del 2022 sigue una senda muy ajustada al spot. Se refleja la incertidumbre sobre las consecuencias de un posible invierno frío y con escasez de suministro de gas. De media, el Q1-22 ha cotizado a 207,2 €/MWh.

Sin embargo, todos los productos han ido abaratándose durante la segunda quincena del mes.

El diferencial muy elevado entre el Q1 y el resto de trimestres de 2022, sitúa la media anual a 133,8 €, lo que supondría un incremento de casi 40 € frente a este año. A destacar, el nuevo máximo registrado por el producto Y+1 en164,5 €/MWh.

Gráfico 7: Fluctuaciones mercado de futuros (MEFF)

A pesar del incremento substancial del precio medio de todos los productos, el mes ha finalizado en valores más moderados.

¿Qué nos espera en noviembre?

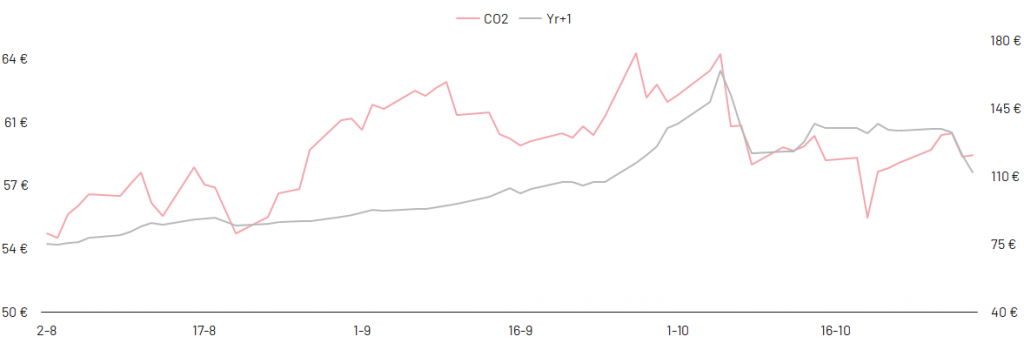

Las emisiones a la baja

El precio medio de la tonelada de CO2 ha sido de 59,38 €/t. Esto supone una caída del 2,7 % con respecto al mes de septiembre. Es el primer mes de 2021 que no marca nuevo máximo diario.

El coste de los derechos de emisiones influye de forma directa en el precio ofertado por las tecnologías que emiten CO2 (entre ellas los ciclos combinados).

Pero su peso (se estima en un 0,25) es considerablemente inferior a la materia prima, el gas. Por ello, al encarecerse significativamente el gas, ha disminuido la correlación entre la tonelada de CO2 y el precio de los futuros.

Gráfico 8: Correlación tonelada de CO2- Year-22

La gráfica muestra cómo las dos variables, perfectamente correladas hasta agosto, han perdido correlación en septiembre y octubre.

Un futuro más negro que verde

21 días de precios por encima de los 200 €, un nuevo récord del pool, las montañas rusas del mercado gasista y la consecuente volatilidad del mercado eléctrico, la imposibilidad de hacer planes, ni siquiera de corto plazo, por un mercado de futuros incapaz de dar señales de precio, solo pueden tener como consecuencia un pánico generalizado en el sector.

Siguen preocupando los problemas de suministro de gas de cara al invierno, la falta de respuestas al cambio climático por parte de la Unión Europea, las posibles consecuencias de la crisis energética en la economía, pero preocupa aun más un gobierno incapaz de tomar posiciones claras y coherentes.

El peso de la incertidumbre lo soportan las empresas del sector y los consumidores de todos los segmentos que no consiguen dejar de ver el futuro muy negro. Empresas paradas, más pobreza energética, una inflación que corre hacía el 5%. ¿Qué esperamos para intervenir?

Reformas improvisadas, propuestas regulatorias sin sentido, más deberes, menos derechos, negociaciones tardías y poco eficientes y un atención al cambio climático que no va mucho más allá del tan citado bla bla bla de Greta: esto es lo que nos ofrecen hoy en día.

Seguimos pensando que si no se interviene de forma contundente, en breve, no solo no tendremos una sociedad verde sino que estaremos inmersos en una nueva crisis económica.